朗新科技37亿从股东蚂蚁金服等关联方购资产 354页纸回复证监会的万字问询

这是一起上市公司收购,也是一场作文比赛,更是一场智力的较量。

朗新科技(300682)37.5亿购买易视腾科技96%股份、邦道科技50%股份,看似是一起非常普通的资产收购。2家标的公司看起来并无特别之处,去年前三季度利润分别为1.4亿和9196万元。业务层面,标的更多的是补强上市公司短板。

不过,这2桩收购,还是引起证监会高度关注。证监会向朗新科技发去34个问题,字数超过1万字,要求朗新科技作答。朗新科技也毫不含糊,认真回答了证监会的所有问题,回复函用了354页纸,超过一本书的厚度。

中华文字博大精深,证监会和朗新科技的问与答都隐含了大量信息。其中,涉及蚂蚁金服的问题就有数处。

万字问询与354页回复

朗新科技应该是A股市场一位“新兵”,但玩起资本游戏,一点都不显得青涩。

朗新科技是一家为公用事业企业提供IT解决方案与服务的公司,2017年8月份上市,IPO发行价格5.51元/股。也许是被归为阿里系股票,公司上市后受到资本的极度追捧,8月1日挂牌交易,9月1日股价就达到34.01元。

一波亮眼的行情,朗新科技自然成为市场“宠儿”。但公司质地其实不像外界想象的那么好。2018年前三季度,公司亏损约1亿元。

股价是要有业绩支撑的。9个月亏损1亿元,朗新科技要支撑其百亿市值,靠自身滚动发展显然有点来不及,收购也就成为顺理成章的事。

收购报告显示,易视腾科技主营OTT终端设备的制造和销售等,第一大客户为中国移动。邦道科技是支付宝在水、电、燃气领域唯一的直连渠道接入商。

相比于朗新科技,2家被并购公司的质地都还算不错。收入方面,2016 年度、2017年度和2018年1-9月,易视腾科技分别达到8亿、12.4亿和12亿,邦道科技分别达到4824万、1.28亿和1.74亿;利润方面,易视腾科技净利润分别为-7359万元、6254万元和 1.4亿元,邦道科技净利润分别为 2863万元、8702万元和 9196万元。

如果这2桩收购成功,朗新科技的业绩将会焕然一新。

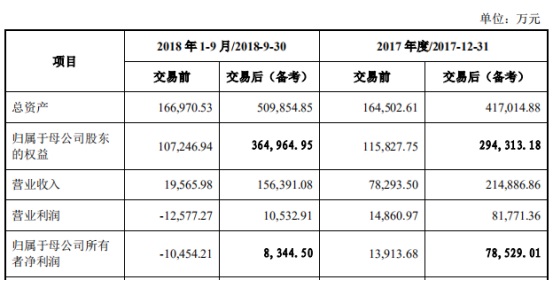

2桩收购交易前后朗新科技财务数据变化

(来源:朗新科技收购报告书)

不过,这起收购引起证监会的高度关注,及时向朗新科技发去一份34个问题、字数超过万字的问询函。问题涉及到收购的合理性、收购的时机、股东之间关系、股东对上市公司战略、业绩对赌、标的公司官司、商誉等多个方面。

虽然看起来是34个大问题,不过,每个大问题中,还嵌套3-4个小问题。这其实是一份包含100多个问题的问询函。

朗新科技也不容易,附上34个问题后,其给证监会的回复函页码达到354页。

蚂蚁金服遭不点名重点问询

这笔37亿并购“小生意”,还牵涉到了首富马云。

收购报告显示,易视腾科技、邦道科技的股东名单中出现了上海云鑫和上海云钜。上海云鑫是易视腾科技第一大股东、上海云钜是邦道科技股东之一。这2家“云”字辈企业,均是蚂蚁金服的全资子公司。

自从阿里上市后,多金的马云胃口也变大,在资本市场上几十亿的收购,跟老百姓到菜市场买菜似的。圆通、中通、申通、苏宁易购等,马云说买就买。

到现在,没有人能知道马云的无界资本版图,未来会走向何方?

正是由于上述的不确定性。蚂蚁金服未来会如何对待朗新科技,自然就会受到证监会关注。

资料显示,上海云鑫本就是朗新科技的股东,目前持有8.34%的股份。一旦朗新科技发行股份购买易视腾科技、邦道科技股权方案实施,上海云鑫持有朗新科技的股份将增至11.37%,上海云钜将持有6.20%的股份。

据此推算,蚂蚁金服间接持有朗新科技17.57%股份,与上市公司实际控制人、控股股东及其一致行动人控制上市公司股份的比例相差17.23%。不差钱的马云,再购进18%股份仅需要动用18亿元现金。

即使上海云鑫与上海云钜已承诺,不谋求朗新科技的控制权。证监会还是将这个问题直接提出来:上海云鑫与上海云钜会否谋求控制权?有无明确期限?对违背承诺有无具体、有效的约束和制裁措施?

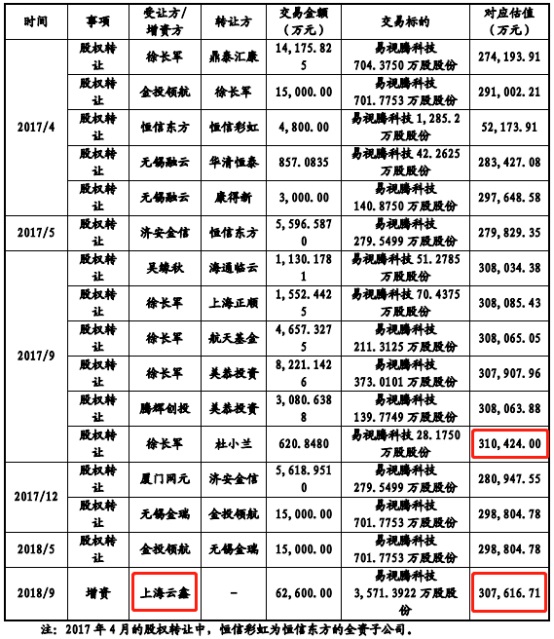

公告显示,2017年9月,易视腾科技的股权发生多次变化。朗新科技董事长徐长军分别受让了上海正顺、航天基金、祝小兰等所持股份,对弈中易视腾科技的估值最高曾经达到31.04亿元。到了2018年9月,上海云鑫对易视腾科技的增资中,易视腾科技整体估值下降至30.76亿元。

证监会要求朗新科技说明,上海云鑫增资易视腾科技的过程、增资对应估值与此前公司股份转让时对应估值之间形成差异、差异的原因以及合理性。

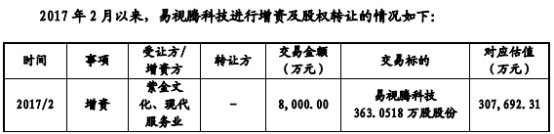

2017年2月以来易视腾科技增资及股权转让情况

(来源:朗新科技收购报告书)

细思极恐,既然蚂蚁金服不谋求对上市公司的控制权,依据朗新科技过去3年每股仅派0.05元的分红方案看,蚂蚁金服要想得到合理回报,抛售股份可能会是唯一的选择。

形成12亿元商誉

商誉,是去年以来资本市场最大的“灰犀牛”。天神娱乐因为商誉减值金额高达65亿元,成为2018年A股的“亏损王”。

根据朗新科技的公告显示,这起收购将会形成12亿商誉。

朗新科技表示,对易视腾科技的收购,属于同一控制下企业合并,因合并方支付的合并对价及取得的净资产均按照账面价值计量等,不会形成商誉。

对邦道科技的收购,属于非同一控制下企业合并,此次收购会形成一定的商誉。根据初步测算,商誉将达12.2亿元。

收购报告书中提到2家标的公司的业绩对赌。易视腾科技承诺,在2018年、2019年、2020年分别实现净利润不低于1.5亿、2亿、2.5亿,邦道科技承诺各期净利润分别不低于1.1亿、1.25亿、1.55亿。

一旦对赌业绩没达标,商誉减值将不可避免地发生。根据测算,收购完成后,朗新科技2018年前三季度利润约为8000万左右,面对12亿元的商誉,这点利润其实不堪重负。

相关阅读

- 奥马电器2018年亏18.5亿 近半年财务总监等8名高管辞职

- 每日互动续聘王冠鹏为董秘:2024年薪酬132万 今年一季度公司亏损扩大至1653万

- 陕西黑猫2019年上半年净利最高亏损2400万 主要化工产品价格下滑

- 中达安董事会“大换血”:9名董事更换了7名 独董全部被更换

- 海航投资因涉嫌信息披露违法违规被证监会立案调查

- 百龙创园续聘谷俊超为董秘: 2024年薪酬25万 无IPO及再融资经验

- 新华锦:商誉减值拖累短期业绩 基本盘稳健构筑长期发展根基

- ST运盛连续2年盈利不摘帽 大股东却增持5%

- 东方盛来拟收购天广中茂 原大股东让出控制权意愿比较强烈

- *ST南风去年营收18.27亿同比减2% 董事长年薪18.56万元

动态 更多

A股 更多

港股 更多

快讯 更多

- 2025-09-19 18:55:44 | 美联股份拟港股上市:第一大客户收入占比达61%,港股同行业公司市盈率仅6倍平均日交易额仅66万港元

- 2025-09-19 17:41:46 | 天聚地合Jenius:打造可信的数据流通闭环,赋能制造业智能升级

- 2025-09-18 18:51:27 | 齐云山拟港股上市:核心产品单价下滑,港股同等规模零食企业市值约3亿港元日均交易额约12万港元

- 2025-09-17 18:32:48 | 老乡鸡拟港股上市:大幅扩张低坪效加盟店业务,港股同规模餐饮公司日交易额约为1500万至1800万港元

- 2025-09-16 18:52:28 | 宜品集团拟港股上市:上半年期内利润下滑43%,港股同等利润规模乳业公司日交易额仅有100万港元左右

- 2025-09-15 18:44:17 | 潮宏基拟港股上市:近年业绩起伏不定,港股同行业同规模企业市盈率仅27倍,但潮宏基A股市盈率高达46倍

- 2025-09-12 19:11:39 | 山推股份拟港股上市:应付票据54亿货币资金仅37亿,港股同行业、同规模企业市盈率仅10倍左右

- 2025-09-11 19:11:15 | 金晟新能源拟港股上市:同规模新能源企业日均交易额仅20万港元,现金及等价物3661万短期借款19亿

- 2025-09-10 19:14:15 | 八马茶业拟港股上市:上半年期内利润下降18%,同行业同规模港股公司日平均交易额仅2.4万港元

- 2025-09-09 19:26:30 | 罗博特科拟港股上市:市盈率664倍,港股同行30倍左右,同行业同规模港股公司日均交易额100万港元