券商净利大增:竟不靠经纪业务?业务领域分化将更明显

今年三季报业绩披露正式收官。除了长生退最近的财报锁定在2018年中报外,其余3703家上市公司均已交出成绩单。前三季度A股上市公司合计实现营业收入35.83万亿元,同比增长8.65%,实现净利润3.19万亿元,同比增长6.77%。

2019年以来,在A股交投活跃,以及科创板开市、融资融券、MSCI扩容等利好因素下,证券行业从2018年的冰点着实活迅速升温,券商公司各项业务均比去年有所增长。Wind前三季度各行业营收增速数据中,以券商为主的多元金融录得31.44%的增速,位居行业之首。

今年前三季度,36家券商合计实现营收2744.57亿元,同比增长47.50%,合计实现归属于母公司净利润797.27亿元,同比大增65%。券商行业有一定周期性,在环境回暖的2019年,除了亮眼的三季报数据外,三大行业特点值得关注。

行业集中度不断提升

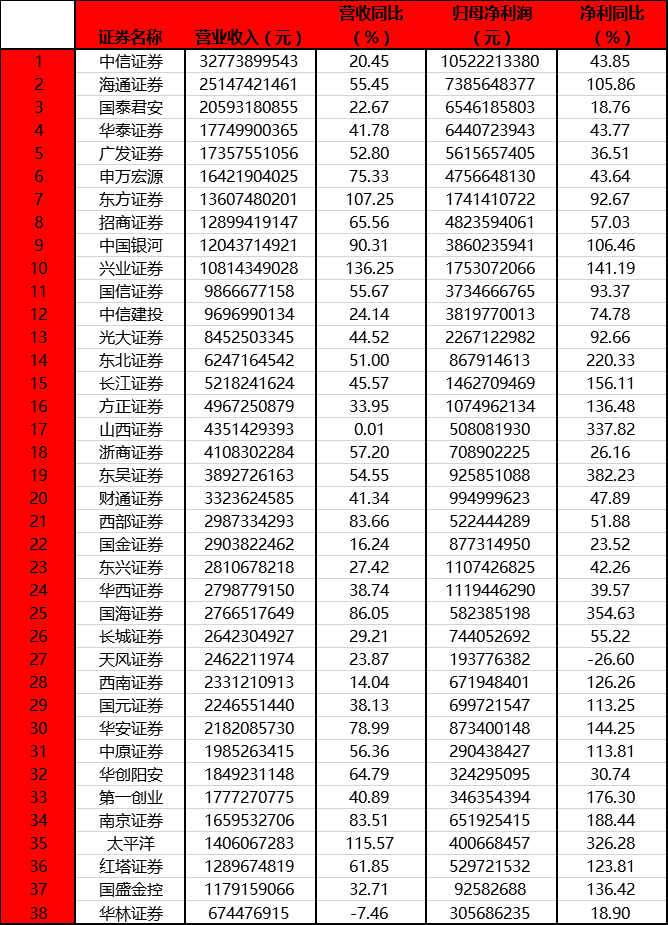

今年以来,中信证券录得营收327.74亿元,位列榜首。作为券商行业千亿市值的龙头,中信证券在公司资本实力、衍生品定价能力、风险管理能力、机构客户结构上均具备优势,公司加权ROE为6.68%,同比增加1.87%。前三季度,中信证券IPO融资264亿元,再融资规模904亿元,债券承销规模为6992亿元,市占率高达12.91%,均排名行业第一。

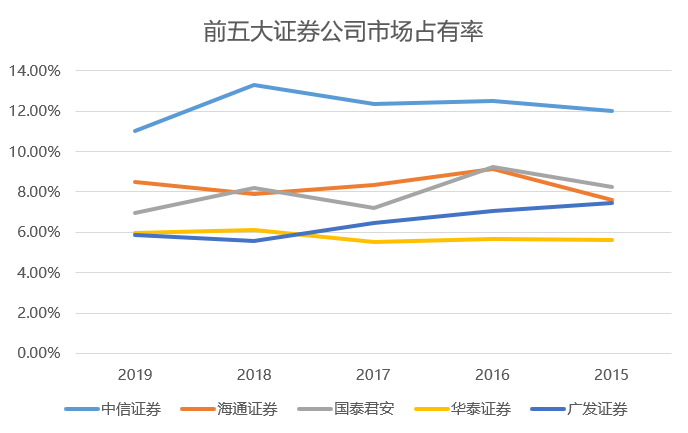

从近五年的前三季度营业收入来看,中信证券均保持行业第一,市占率稳定在11%以上。海通证券、国泰君安的营业收入分列二、三位,两家券商市占率保持在7%-9%之间。广发证券、华泰证券的营收排名基本在四、五位,整体看五大券商的市场地位非常牢固。

这五年来,前五大券商的营收占比在38%-43%之间。前十大券商所占比重60%左右,前二十大券商占比80%左右,行业集中度不断提升,顶级券商吸金能力更强。

自营业务成就净利增速的黑马

今年以来,中信证券实现归母净利润105.2亿元,同比增长43.85%,海通证券、国泰君安分别以73.86亿元和65.46亿元的净利位列2、3名。从净利润同比增速看,中信证券、申万宏源、招商证券等头部券商,净利润基数大,在增速上往往不及净利润前十排外的券商。而东吴证券、国海证券和山西证券分别以382.23%、354.63%和337.82%的净利润增速,位居净利增速前三甲。

申万证券行业数据中,东吴证券以9.26亿元的净利润,位列板块第21位,净利润增速居首位。东吴证券业绩大幅增长主要原因是市场回暖叠加低基数效应。今年以来,公司经纪、自营业务收入同比分别增长26%、112%,其中上半年,公司投资净收益为9.87亿元,同比增长1985.23%。

与东吴证券相似的还有山西证券,均是自营业务对净利润贡献大。2019年上半年,公司权益类投资积极布局科创板及港股,固收类业务稳健有序开展,债券交割量在行业中位列第7位,票据业务稳健。此外,从中信证券的营收组成看,其经纪、投行、资管、自营和利息净收入占比分别为17.4%、9.1%、12.51%、37%和5.45%,自营业务占比最高。

今年以来36家上市券商合计实现自营收入849.79亿元,同比增逾110%,占总营收比重逾三成。广发证券、红塔证券、太平洋证券、海通证券、国信证券等12家券商同比增幅均超100%。而仅有国元、方正和东兴3家券商自营收入负增长。可以看出在结构性牛市行情下,自营收入是券商营收的重要组成部分,甚至会成就净利增速的黑马。

上市券商中,营收增速下滑的仅华林证券一家,而净利润中唯一负增长的是天风证券,同比下滑26.60%。在今年8月的一则公告中,天风证券称上半年计提各项资产减值准备共计1.55亿元,其中对合同还款日逾期或客户维持担保比例低于130%或未正常付息的股票质押式回购业务进行减值测试,共计1.32亿元。此外,2015年-2018年,天风证券归母净利分别从9.38亿元、6.72亿元、4.1亿元下跌至3.03亿元,或源于业务上的失误。

行业虽复苏,业务特点将进一步分化

虽然2019年券商公司日子好过些了,但行业面临的机遇与挑战也不少,券商公司的业务组成或将局部调整。

自美国最大线上证券经纪商之一的嘉信理财宣布零佣金计划后,国外券商纷纷跟风。据了解,多家总部位于华南地区的中小券商将佣金费率压到万分之一水平,或挑起新一轮券商佣金价格战。

经纪业务是每家证券公司最基础的业务,而随着交易佣金降低,将削平这一板块收入。从披露三季报的上市券商中,方正、国信、华林、国金、银河、长江、华西、南京等多家券商的该项净收入占比接近或超过30%。其中方正的经纪业务收入高达43.72%,方正证券也是今年以来,唯3家自营业务负增长的券商,表明经纪业务对公司营收贡献较大。

虽说佣金降低的趋势,对公司盈利造成负面影响。但这也是一把双刃剑,随着两融业务不断扩容和规模创新高,科创板的上市交易,客户投资半径扩大,也需要高素质的从业人员提供卓越服务,而经纪业务领先的券商有更高能力往财富管理、投顾等新业务转型。

此外,与部分券商经纪业务收入占比高形成对比的是,有些券商在资管、投行等业务上取得更高收入占比。以投行业务为例,中信建投前三季度承销业务净收入达25.32亿元,占营收比的26.11%;对于市值处于行业中等水平的东兴证券来说,承销业务6.88亿元营收,占比达24.49%,这项比例在业内算较高的了。而科创板开市叠加创业板的注册制改革预期,投行业务的市场规模将不断扩大……

整体来看,随着证券领域的多元化发展,券商已从之前的经纪业务为主,过渡到多业务共同发展,并着力发展各自的优势项目。

相关阅读

- 奥马电器2018年亏18.5亿 近半年财务总监等8名高管辞职

- 每日互动续聘王冠鹏为董秘:2024年薪酬132万 今年一季度公司亏损扩大至1653万

- 陕西黑猫2019年上半年净利最高亏损2400万 主要化工产品价格下滑

- 中达安董事会“大换血”:9名董事更换了7名 独董全部被更换

- 海航投资因涉嫌信息披露违法违规被证监会立案调查

- 百龙创园续聘谷俊超为董秘: 2024年薪酬25万 无IPO及再融资经验

- 新华锦:商誉减值拖累短期业绩 基本盘稳健构筑长期发展根基

- ST运盛连续2年盈利不摘帽 大股东却增持5%

- 东方盛来拟收购天广中茂 原大股东让出控制权意愿比较强烈

- *ST南风去年营收18.27亿同比减2% 董事长年薪18.56万元

动态 更多

A股 更多

港股 更多

快讯 更多

- 2025-09-19 18:55:44 | 美联股份拟港股上市:第一大客户收入占比达61%,港股同行业公司市盈率仅6倍平均日交易额仅66万港元

- 2025-09-19 17:41:46 | 天聚地合Jenius:打造可信的数据流通闭环,赋能制造业智能升级

- 2025-09-18 18:51:27 | 齐云山拟港股上市:核心产品单价下滑,港股同等规模零食企业市值约3亿港元日均交易额约12万港元

- 2025-09-17 18:32:48 | 老乡鸡拟港股上市:大幅扩张低坪效加盟店业务,港股同规模餐饮公司日交易额约为1500万至1800万港元

- 2025-09-16 18:52:28 | 宜品集团拟港股上市:上半年期内利润下滑43%,港股同等利润规模乳业公司日交易额仅有100万港元左右

- 2025-09-15 18:44:17 | 潮宏基拟港股上市:近年业绩起伏不定,港股同行业同规模企业市盈率仅27倍,但潮宏基A股市盈率高达46倍

- 2025-09-12 19:11:39 | 山推股份拟港股上市:应付票据54亿货币资金仅37亿,港股同行业、同规模企业市盈率仅10倍左右

- 2025-09-11 19:11:15 | 金晟新能源拟港股上市:同规模新能源企业日均交易额仅20万港元,现金及等价物3661万短期借款19亿

- 2025-09-10 19:14:15 | 八马茶业拟港股上市:上半年期内利润下降18%,同行业同规模港股公司日平均交易额仅2.4万港元

- 2025-09-09 19:26:30 | 罗博特科拟港股上市:市盈率664倍,港股同行30倍左右,同行业同规模港股公司日均交易额100万港元