东风集团、日发纺机、易点天下、怡合达通过 创业板第55次审议会议

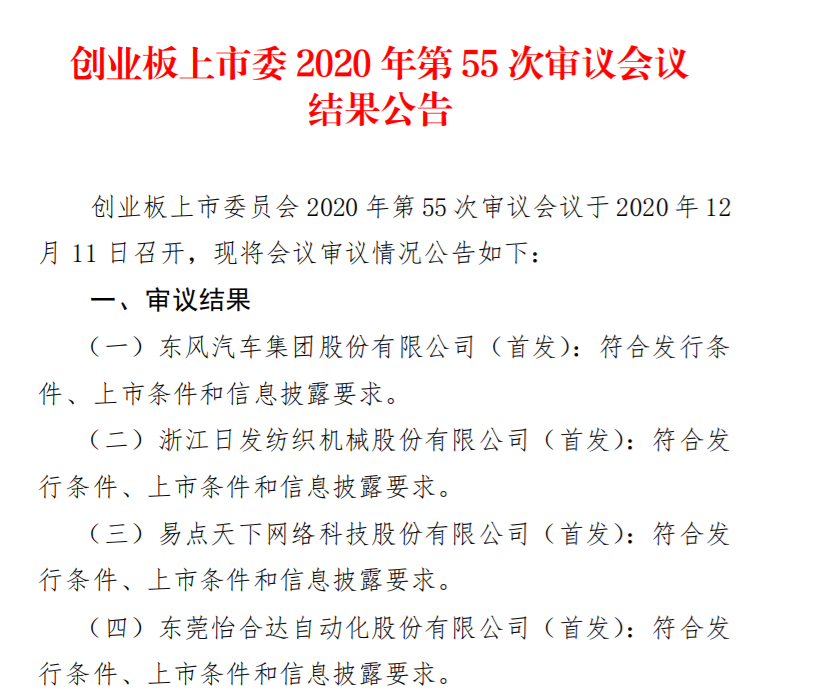

挖贝网 12月12日,据深交所消息,创业板第55次会议审议结果公布,东风集团、日发纺机、易点天下、怡合达4家企业全部过会。

东风集团

东风集团主要经营业务涵盖全系列商用车与乘用车的整车及零部件业务、汽车金融业务以及与汽车相关的其他业务。2019年,公司整车销量达293.2万辆,位列国内汽车生产企业销量排名第3位,市场占有率为11.38%。本次拟公开发行不超过9.57亿股,拟募资210亿元,将用于全新品牌高端新能源乘用车项目、新一代汽车和前瞻技术开发项目和补充营运资金。本次发行的保荐机构为中国国际金融,审计机构为普华永道中天会所。

针对东风集团,深交所问道的主要问题有:

1. 报告期内,发行人对合营、联营企业的投资收益是其 营业利润的重要来源且依赖度较高;乘用车板块的收入和毛 利率持续下降。请发行人代表:(1)说明发行人与合营、联 营各方的合作稳定性及可持续性;(2)结合乘用车行业发展趋势及发行人竞争优劣势,说明发行人应对乘用车板块收入、毛利率持续下降所采取措施的有效性。请保荐人代表发表明确意见。

2. 请发行人代表结合自身的技术、人才储备以及新能源 汽车行业竞争态势,进一步说明“岚图”新能源汽车募投项 目实施可能面临的风险。请保荐人代表发表明确意见。

日发纺机

日发纺机是智能化纺织装备制造商,公司主要产品包括喷气织机、剑杆织机、毛巾织机、喷水织机、转杯纺纱机、倍捻机等。该公司近三年的营收为14.07亿元、14.59亿元和16.88亿元,利润为6,998.27万元、1.34亿元和1.21亿元。本次拟公开发行股份数量不超过2316.24万股,保荐机构为国信证券,审计机构为天健会计师事务所(特殊普通合伙)。本次将募集4.3146亿元资金,用于新型纺纱智能化工厂项目、新型高效无纺布装备产业化项目、绿色印染装备及针织装备研发和产业化技术改造项目以及补充流动资金。

针对日发纺机,深交所问道的主要问题有:

1. 报告期内,发行人控股股东资产负债率较高,实际控 制人主要股票资产的质押率较高,实际控制人、控股股东及 其关联方存在资金占用、违规担保等行为。请发行人代表说 明:(1)发行人实际控制人存在的资金占用、违规担保行为 是否构成重大违法行为;(2)防范实际控制人、控股股东及 其关联方资金占用和违规担保的内控制度是否健全且被有效 执行;(3)实际控制人、控股股东存在的债务偿还风险可能 对发行人产生的重大不利影响。请保荐人代表发表明确意见。

2. 报告期内,发行人资产负债率持续较高,担保余额占 净资产比例高于同行业可比公司。请发行人代表说明发行人 面临的偿债风险及应对措施。请保荐人代表发表明确意见。

此外,日发纺机还需要对以下问题进行落实:

1.请发行人在招股说明书中补充披露:(1)发行人实际 控制人因资金占用、违规担保行为被行政处罚的风险及对发 行人的影响;(2)防范实际控制人、控股股东及其关联方资 金占用和违规担保相关制度的主要内容及保障措施;(3)发 行人面临的偿债风险及应对措施。请保荐人、申报会计师、 发行人律师发表明确意见。

2.请发行人在招股说明书中进一步披露实际控制人、控 股股东存在的债务偿还风险可能对发行人产生的重大不利影 响。请保荐人、申报会计师发表明确意见。

易点天下

易点天下作为企业国际化智能营销服务商,致力于为客户提供全球营销推广服务,帮助其高效地获取用户、提升品牌知名度、实现商业化变现。公司的主营业务包括效果广告服务、品牌广告服务以及头部媒体账户管理服务。本次公开发行新股数量不超过7550.17万股,拟募资12.42亿元,将用于程序化广告平台升级项目、研发中心建设项目、补充流动资金。2017年至2019年,该公司的营收分别为17.99亿元、19.79亿元、24.93亿元,利润分别为2.65亿元、1.91亿元、2.41亿元。

针对易点天下,深交所问道的主要问题有:

1. 报告期内,发行人营业收入主要来源于境外,在美国 设有子公司,在印度有参股公司。请发行人代表结合美国、 印度等国家针对中国APP 和商品采取的限制措施,说明当前国 际形势对发行人客户稳定性和业务持续性的影响。请保荐人 代表发表明确意见。 2.请发行人代表结合与主要竞争对手业务模式和服务领 域的差异,进一步说明发行人的竞争优劣势。请保荐人代表发表明确意见。

怡合达

怡合达是一家专业为自动化设备生产单位提供自动化零部件一站式采购服务的企业。2017年-2019年,营业收入为3.76亿元、6.25亿元和7.61亿元,利润为6,382.11万元、9,759.24万元和1.44亿元。本次拟募集11.46亿元,将用于东莞怡合达智能制造供应链华南中心项目,苏州怡合达自动化科技有限公司自动化零部件制造项目、东莞怡合达企业信息化管理升级建设项目。

针对怡合达,深交所问道的主要问题有:

1. 请发行人代表说明:(1)发行人的产品及目录手册等 是否存在侵犯第三方知识产权的风险;(2)发行人的业务模 式及知识产权是否存在被竞争对手模仿、替代的风险及采取 的应对措施。请保荐人代表发表明确意见。

2. 请发行人代表结合发行人业务模式、所在行业竞争情 况及下游行业发展趋势,说明发行人主营业务毛利率较高的 原因及可持续性。请保荐人代表发表明确意见。

相关阅读

- 奥马电器2018年亏18.5亿 近半年财务总监等8名高管辞职

- 每日互动续聘王冠鹏为董秘:2024年薪酬132万 今年一季度公司亏损扩大至1653万

- 陕西黑猫2019年上半年净利最高亏损2400万 主要化工产品价格下滑

- 中达安董事会“大换血”:9名董事更换了7名 独董全部被更换

- 海航投资因涉嫌信息披露违法违规被证监会立案调查

- 百龙创园续聘谷俊超为董秘: 2024年薪酬25万 无IPO及再融资经验

- 新华锦:商誉减值拖累短期业绩 基本盘稳健构筑长期发展根基

- ST运盛连续2年盈利不摘帽 大股东却增持5%

- 东方盛来拟收购天广中茂 原大股东让出控制权意愿比较强烈

- *ST南风去年营收18.27亿同比减2% 董事长年薪18.56万元

动态 更多

A股 更多

港股 更多

快讯 更多

- 2025-09-19 18:55:44 | 美联股份拟港股上市:第一大客户收入占比达61%,港股同行业公司市盈率仅6倍平均日交易额仅66万港元

- 2025-09-19 17:41:46 | 天聚地合Jenius:打造可信的数据流通闭环,赋能制造业智能升级

- 2025-09-18 18:51:27 | 齐云山拟港股上市:核心产品单价下滑,港股同等规模零食企业市值约3亿港元日均交易额约12万港元

- 2025-09-17 18:32:48 | 老乡鸡拟港股上市:大幅扩张低坪效加盟店业务,港股同规模餐饮公司日交易额约为1500万至1800万港元

- 2025-09-16 18:52:28 | 宜品集团拟港股上市:上半年期内利润下滑43%,港股同等利润规模乳业公司日交易额仅有100万港元左右

- 2025-09-15 18:44:17 | 潮宏基拟港股上市:近年业绩起伏不定,港股同行业同规模企业市盈率仅27倍,但潮宏基A股市盈率高达46倍

- 2025-09-12 19:11:39 | 山推股份拟港股上市:应付票据54亿货币资金仅37亿,港股同行业、同规模企业市盈率仅10倍左右

- 2025-09-11 19:11:15 | 金晟新能源拟港股上市:同规模新能源企业日均交易额仅20万港元,现金及等价物3661万短期借款19亿

- 2025-09-10 19:14:15 | 八马茶业拟港股上市:上半年期内利润下降18%,同行业同规模港股公司日平均交易额仅2.4万港元

- 2025-09-09 19:26:30 | 罗博特科拟港股上市:市盈率664倍,港股同行30倍左右,同行业同规模港股公司日均交易额100万港元