8.6亿巨资买的公司现仅卖10万,揭秘联建光电“廉贱”之谜

6月9日,深圳市联建光电股份有限公司(股票简称:联建光电,股票代码:sz300269)因贱卖资产收到深交所关注函。

6月5日,联建光电披露拟将2014年以8.6亿元收购的四川分时广告传媒有限公司(以下简称“分时传媒”)100%股权以区区10万元出售。深交所要求公司结合分时传媒的经营情况、所属行业的发展状况、业绩承诺实现情况以及商誉减值准备的计提情况等,补充说明本次交易作价的公允性和合理性。

8.6亿元买入,10万元卖出,仅拿回约万分之一的投资,联建光电为何将买卖做得如此“廉贱”?

从“香饽饽”蜕变为“烫手山芋”

挖贝网资料显示,联建光电经营范围包括发光二极管(LED)显示屏及其应用产品的生产、销售、租赁、安装和售后服务;广告业务等。公司2003年成立,2011年10月上市。

上市后不久,联建光电就开始利用上市公司融资便利大举扩张。在2014年4月30日发布的2013年年报中,公司称收购分时传媒已获取证监会正式批复,处于实施过程中。

公司管理层分析认为,2013年LED显示屏不同应用细分市场发展不均衡,政府采购、企业形象宣传等细分市场略有缩减,但户外广告传媒等细分市场仍然保持良好增长,户外广告运营业务迈出外延式发展第一步。

公司对户外广告业务充满美好预期:“LED全彩显示及户外广告业务相互促动,启动公司发展的双引擎,……广告传媒业务在分时传媒5月份合并后实现井喷式增长。”

正是基于这种乐观分析和预期,当时联建光电不惜高溢价收购。根据2014年4月15日披露的《交易报告书》,在评估基准日2013年10月31日,分时传媒的账面净资产(母公司财务报表)为10,258.87万元,采用收益法评估,评估后分时传媒股东全部权益价值为 86,018.13万元,增值率达738.48%。

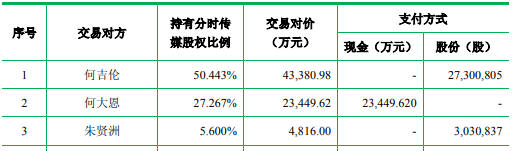

公司通过发行股份及支付现金的方式,分别向何吉伦等分时传媒股东定向增发38,999,995股购买其合法持有的分时传媒合计100%股权。

然而,后来的事实却让联建光电大失所望。2020年6月5日的《关于转让子公司股权的公告》显示,分时传媒2020年4月30日(未经审计)股东权益合计-6,272,769.49元,2019年12月31日(经审计)股东权益合计-2,817,611.08元。

数据表明,分时传媒已经变成负资产,而且今年前四个月可能受到疫情影响有加速恶化趋势,已经从“香饽饽”蜕变成了“烫手山芋”。

公告称公司拟向分时传媒原管理层朱贤洲出让分时传媒100%股权,要价仅10万元,约为收购投资的万分之一。

关于本次股权转让的目的,公告称受广告行业市场下滑因素等影响,分时传媒盈利能力开始下滑,经营不达预期,甚至出现亏损的情形。本次交易系为避免相关业务后续对公司正常生产经营带来进一步不利影响,符合公司“适当战略收缩、聚焦主营业务、强化核心能力”的战略布局。通过剥离部分资产,从进一步优化股权结构,降低公司运营风险,提高管理效率,集中精力发展LED核心业务。

不仅分时传媒,联建光电总共斥资超50亿元收购资产,也因此留下了巨额商誉隐患。近年来,湖南蓝海购企业策划、西藏泊视文化传播、成都大禹伟业广告、深玛网络科技、华瀚文化、远洋传媒等资产相继被剥离,且大部分为“低价甩卖”,导致2017年、2018年、2019年,联建光电分别计提商誉减值7.95亿元、27.32亿元、41.71亿元。

受此影响,联建光电2018年、2019年净利润分别亏损28.88亿元、13.81亿元,已经面临退市风险。

联建光电总经理刘虎军在2019年工作报告中也颇为自责,“六年前对户外广告和移动互联网营销的狂热追求,现在看来有些不切实际。”

割肉保壳砸锅卖铁VS见好就收蓄势抄底

关于出售分时传媒的定价依据,公告称截至目前,经相关债权债务抵消后,分时传媒尚欠公司641.23万元。本次分时传媒100%股权转让价格以其截至2020年4月30日净资产-627.28万元为基础,考虑到分时传媒旗下子公司豁免公司约1,000万元债务以及公司与分时传媒后续债权债务的处理等问题,经双方协商,同意由公司以10万元作价将持有的分时传媒100%股权转让给朱贤洲。

实际上,联建光电只需要豁免分时传媒尚欠公司641.23万元和偿还分时传媒旗下子公司约1,000万元债务,就可保有分时传媒。但问题在于,1641.23万元现金对于当下的联建光电却是弥足珍贵,资金只能进不能出。

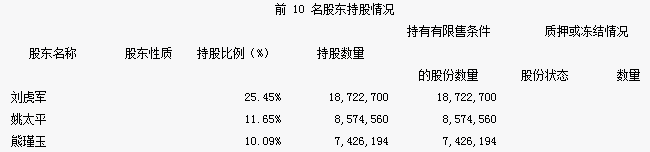

2013年一季报显示,公司负责人刘虎军持股比例25.45%,其妻子熊瑾玉持股比例10.09%,没有质押或冻结情况,表明财务状况非常健康。

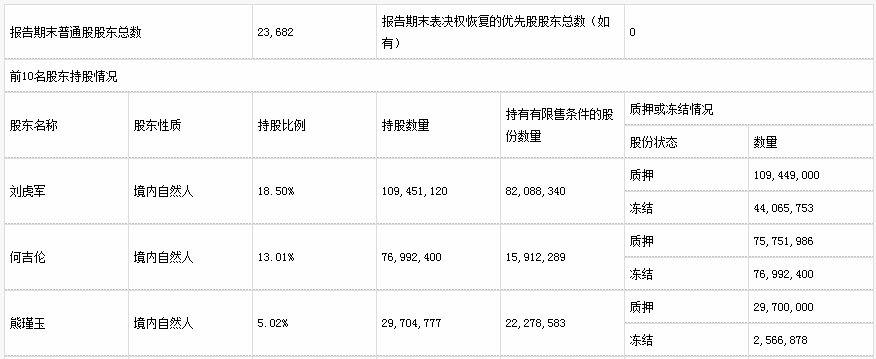

而2020年一季报显示刘虎军持股比例降为18.50%,持股数量109,451,120股,其中质押109,449,000股,冻结44,065,753股,熊瑾玉持股比例降为5.02%,持股数量22,278,583股,其中质押29,700,000股,冻结2,566,878股。

股权结构显示,由于长期失败并购稀释股份、占用资金,刘虎军夫妇的持股比例大幅下降,对公司的控制力下降,股份接近全部质押,融资能力几乎丧失。

根据联建光电2020年一季报显示,公司前十大股东中仅有何吉伦、朱贤洲两名原分时传媒股东,其中何吉伦持股比例达13.01%,为第二大股东,朱贤洲持股比例为1.28%,位居第9位。

为什么原分时传媒控股股东何吉伦不花10万元捡这个“大便宜”呢?事实上,他同样承担不起1641.23万元现金的损失。

2020年一季报显示,何吉伦作为联建光电第二大股东,其持股数量76,992,400股已有75,751,986股质押,76,992,400股冻结(原文如此),看来他和刘虎军一样喜欢扩张。

2014年4月15日《交易报告书》显示,原分时传媒第二大股东何大恩直接收取现金23,449.62万元,全身而退,事后证明他是见好就收的最大赢家。

如果分时传媒在疫情过后实现复苏,净资产转正,那么朱贤洲将成为又一个大赢家。而刘虎军还可能再一次自责,这也不是没有可能。

事实证明,见好就收、蓄势抄底是商业世界中立于不败之地的法则。

相关阅读

- 奥马电器2018年亏18.5亿 近半年财务总监等8名高管辞职

- 每日互动续聘王冠鹏为董秘:2024年薪酬132万 今年一季度公司亏损扩大至1653万

- 陕西黑猫2019年上半年净利最高亏损2400万 主要化工产品价格下滑

- 中达安董事会“大换血”:9名董事更换了7名 独董全部被更换

- 海航投资因涉嫌信息披露违法违规被证监会立案调查

- 百龙创园续聘谷俊超为董秘: 2024年薪酬25万 无IPO及再融资经验

- 新华锦:商誉减值拖累短期业绩 基本盘稳健构筑长期发展根基

- ST运盛连续2年盈利不摘帽 大股东却增持5%

- 东方盛来拟收购天广中茂 原大股东让出控制权意愿比较强烈

- *ST南风去年营收18.27亿同比减2% 董事长年薪18.56万元

动态 更多

A股 更多

港股 更多

快讯 更多

- 2025-09-19 18:55:44 | 美联股份拟港股上市:第一大客户收入占比达61%,港股同行业公司市盈率仅6倍平均日交易额仅66万港元

- 2025-09-19 17:41:46 | 天聚地合Jenius:打造可信的数据流通闭环,赋能制造业智能升级

- 2025-09-18 18:51:27 | 齐云山拟港股上市:核心产品单价下滑,港股同等规模零食企业市值约3亿港元日均交易额约12万港元

- 2025-09-17 18:32:48 | 老乡鸡拟港股上市:大幅扩张低坪效加盟店业务,港股同规模餐饮公司日交易额约为1500万至1800万港元

- 2025-09-16 18:52:28 | 宜品集团拟港股上市:上半年期内利润下滑43%,港股同等利润规模乳业公司日交易额仅有100万港元左右

- 2025-09-15 18:44:17 | 潮宏基拟港股上市:近年业绩起伏不定,港股同行业同规模企业市盈率仅27倍,但潮宏基A股市盈率高达46倍

- 2025-09-12 19:11:39 | 山推股份拟港股上市:应付票据54亿货币资金仅37亿,港股同行业、同规模企业市盈率仅10倍左右

- 2025-09-11 19:11:15 | 金晟新能源拟港股上市:同规模新能源企业日均交易额仅20万港元,现金及等价物3661万短期借款19亿

- 2025-09-10 19:14:15 | 八马茶业拟港股上市:上半年期内利润下降18%,同行业同规模港股公司日平均交易额仅2.4万港元

- 2025-09-09 19:26:30 | 罗博特科拟港股上市:市盈率664倍,港股同行30倍左右,同行业同规模港股公司日均交易额100万港元