创业板第29次审议会议结出炉:三维天地、优宁维、奕东电子首发过会

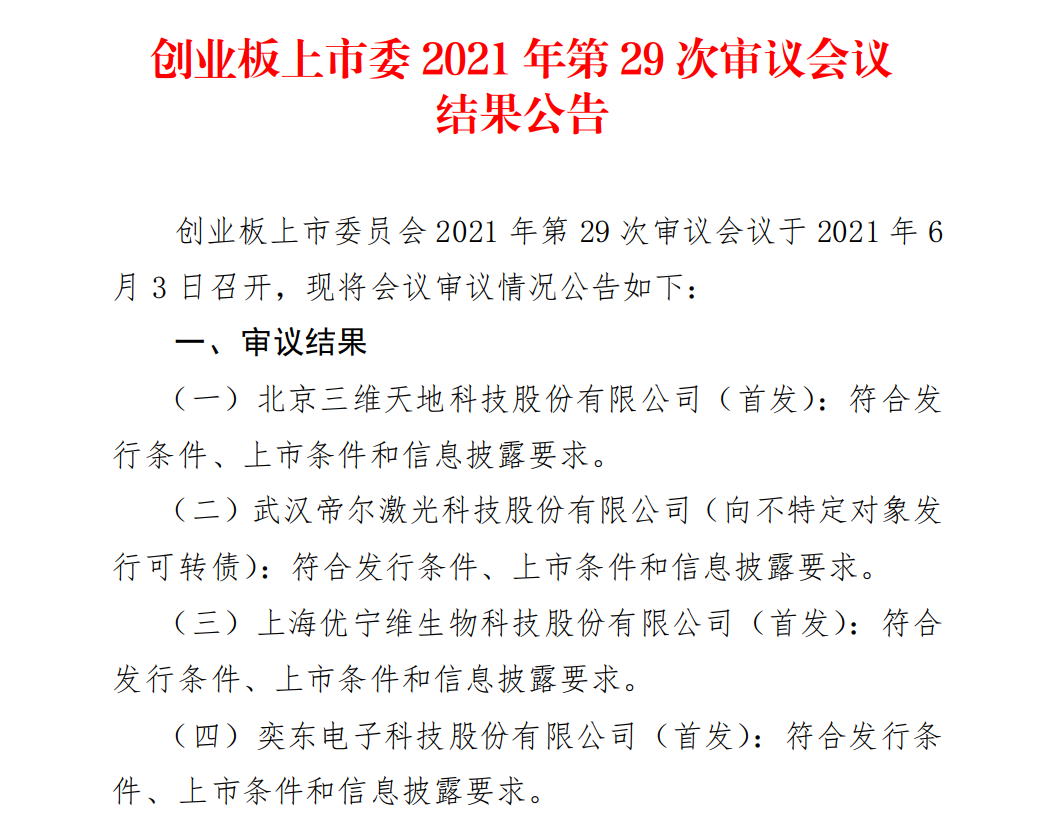

挖贝网 6月3日,据深交所官网今日消息,北京三维天地科技股份有限公司、上海优宁维生物科技股份有限公司、奕东电子科技股份有限公司创业板首发通过审议。

三维天地

三维天地是一家专注于检验检测信息化和数据资产管理领域的软件开发服务商,致力于为客户提供信息化整体解决方案及相关软件产品与服务。2017年至2019年,三维天地的营收分别为1.35亿元、1.87亿元、2.63亿元,净利润分别为2,956.07万元、4,768.77万元、6,834.47万元, 本次拟公开发行1925万股,拟募资5亿元。

上市委会议提出问询的主要问题有:

1.发行人自 2003 年开始与雅培信息的前身开始合作,2017 至 2019 年度雅培信息均为发行人第一大供应商。2020年 10 月 20 日,雅培信息终止了经销协议。雅培信息将保留对于发行人的违约或任何其他事项可能拥有的所有权利和救济。请发行人代表说明:(1)终止协议行为是否存在潜在的知识产权纠纷与追偿要求,不计提预计负债的原因与合理性;(2)终止与主要的长期供应商的合作是否对持续经营能力造成重大不利影响,相关风险揭示是否充分。请保荐人代表发表明确意见。

2.请发行人代表说明:(1)自研产品是否存在知识产权侵权行为或纠纷;(2)是否存在 LabVantage SolutionsLimited 终止发行人经销其产品的情形,是否对发行人未来持续发展医药行业客户产生重大不利影响。请保荐人代表发表明确意见。

3. 2011 年 4 月,发行人股东金震以其所持有的 4 项非专利技术经评估作价后,向三维天地出资人民币 2,300 万元。为规范上述出资行为,2017 年 12 月 4 日,金震变更出资方式为现金出资,非专利技术仍归三维天地所有。请发行人代表说明:(1)上述非专利技术自投入后历年的账面值、减值或摊销情况;(2)变更出资方式的账务处理情况及其合规性。请保荐人代表发表明确意见。

需进一步落实事项有:

请发行人在招股说明书重大事项提示中补充披露与主要的长期供应商合作发生重大变化的风险。请保荐人发表明确意见。

优宁维

优宁维是一家面向高等院校、科研院所、医院和生物医药企业等,提供以抗体为核心的生命科学试剂及相关仪器、耗材和综合技术服务的科学服务商。2017年至2020年上半年,其营业收入分别为4.32亿元、6.04亿元、7.87亿元、3.40亿元;净利润分别为2611.67万元、3986.56万元、5794.03万元、2712.91万元。本次拟公开发行不超过2166万股,拟募资2.83亿元,将用于线上营销网络与信息化建设项目、线下营销及服务网络升级项目、研发中心建设项目、补充流动资金项目。

上市委会议提出问询的主要问题有:

1.报告期内,发行人所售生命科学试剂、仪器及耗材的品牌数量持续增长,其中第三方品牌生命科学试剂销售收入占比超过 80%。请发行人代表说明以销售第三方品牌为主的模式是否符合创业板定位。请保荐人代表发表明确意见。

2.请发行人代表说明:(1)线上销售收入下降的具体原因;(2)电子商务平台未开通货款支付功能的原因及合理性;(3)发行人存在线上订单 IP 地址重合、收货地址重复、收货人联系电话相同等情形的原因及合理性。请保荐人代表发表明确意见。

3.请发行人代表说明在新收入准则实施后仍在销售费用中核算运输费用的合规性。请保荐人代表发表明确意见。

4.报告期内,发行人研发费用分别为589.88万元、863.40万元和 873.37 万元,占营业收入的比例分别为 0.98%、1.10%和 1.03%。请发行人代表结合同行业可比公司说明研发费用占比较低的原因及合理性,相关风险揭示是否充分。请保荐人代表发表明确意见。

需进一步落实事项有:

请发行人结合实际业务情况在招股说明书中准确披露主营业务与商业模式的相关信息。请保荐人发表明确意见。

奕东电子

奕东电子是一家主要从事FPC、连接器零组件、LED背光模组等精密电子零组件的研发、生产和销售的公司。2017年-2019年,奕东电子的营收分别为8.67亿元、9.92亿元、10.55亿元,利润分别为0.91亿元、0.45亿元、1.03亿元。本次拟公开发行不超过5840万股,拟募资9.14亿元,将用于印制线路板生产线建设项目、先进制造基地建设项目、研发中心建设项目、补充流动资金项目。

上市委会议提出问询的主要问题有:

1.发行人于 2019 年 10 月新增股东小米产业基金,持股比例 3%。发行人在报告期主要是通过维胜科技接收小米或其ODM 制造工厂的订单。2020 年 9 月,发行人成为小米的 FPC

直接供应商。2020 年,发行人对维胜科技的销售额同比下降41.85%。请发行人代表说明:(1)申报前一年引入主要客户的产业基金的原因与合理性;(2)小米产业基金入股价格的公允性,协议或非正式承诺中是否包含小米与发行人之间直接或间接合作的利益安排;(3)入股行为与发行人成为小米的 FPC 直接供应商之间是否有因果关系;(4)2020 年度对维胜科技销售规模同比大幅下滑是否与直接销售给小米有关;(5)发行人未来是否有类似的引入客户作为股东的计划。请保荐人代表发表明确意见。

2.2020 年度发行人对比亚迪销售规模同比大幅下滑。请发行人代表说明:(1)对比亚迪销售规模下降的主要原因;(2)发行人在新能源动力电池 FPC 业务方面的优劣势,以及相关市场风险揭示是否充分。请保荐人代表发表明确意见。

3.请发行人代表说明印度新冠疫情对发行人印度子公司的生产经营是否产生重大不利影响,相关风险揭示是否充分。请保荐人代表发表明确意见。

相关阅读

- 秋乐种业IPO或不符合科创属性:研发费用率低于5%未披露专利数量

- 新三板退市企业星华反光冲刺IPO 深交所要求说明是否符合创业板定位

- 德明利创业板IPO获受理:连续三年经营活动产生的现金流量净额为负

- 立功科技启动上市辅导:二度IPO 曾因专利问题涉诉讼

- 富岭股份闯关深主板 持续创新打造环保餐饮具领先制造企业

- 恒铭达IPO成功过会 去年净赚1亿同比增54%

- 润科生物撤材料:毛利率比同行高30%遭问询 去年上半年净利润4869万元

- 沃文特IPO:致力于提供自动化检验解决方案和诊断产品

- 深水规院部分项目未获排污水许可证即投入运营 深交所要求其披露经营风险

- 斯菱股份拟创业板IPO:计划募集资金4.06亿元 财通证券保荐

动态 更多

A股 更多

港股 更多

快讯 更多

- 2025-09-19 18:55:44 | 美联股份拟港股上市:第一大客户收入占比达61%,港股同行业公司市盈率仅6倍平均日交易额仅66万港元

- 2025-09-19 17:41:46 | 天聚地合Jenius:打造可信的数据流通闭环,赋能制造业智能升级

- 2025-09-18 18:51:27 | 齐云山拟港股上市:核心产品单价下滑,港股同等规模零食企业市值约3亿港元日均交易额约12万港元

- 2025-09-17 18:32:48 | 老乡鸡拟港股上市:大幅扩张低坪效加盟店业务,港股同规模餐饮公司日交易额约为1500万至1800万港元

- 2025-09-16 18:52:28 | 宜品集团拟港股上市:上半年期内利润下滑43%,港股同等利润规模乳业公司日交易额仅有100万港元左右

- 2025-09-15 18:44:17 | 潮宏基拟港股上市:近年业绩起伏不定,港股同行业同规模企业市盈率仅27倍,但潮宏基A股市盈率高达46倍

- 2025-09-12 19:11:39 | 山推股份拟港股上市:应付票据54亿货币资金仅37亿,港股同行业、同规模企业市盈率仅10倍左右

- 2025-09-11 19:11:15 | 金晟新能源拟港股上市:同规模新能源企业日均交易额仅20万港元,现金及等价物3661万短期借款19亿

- 2025-09-10 19:14:15 | 八马茶业拟港股上市:上半年期内利润下降18%,同行业同规模港股公司日平均交易额仅2.4万港元

- 2025-09-09 19:26:30 | 罗博特科拟港股上市:市盈率664倍,港股同行30倍左右,同行业同规模港股公司日均交易额100万港元