销售价格下降毛利率大增 秋田微毛利率高于同行业可比公司遭质疑

挖贝网 8月21日,秋田微创业板IPO材料获得受理。近日,深交所向其出具上市申请文件的审核问询函,要求秋田微对毛利率高于同行业可比公司的情况进行说明,并要求保荐人、申报会计师核查并发表明确意见。

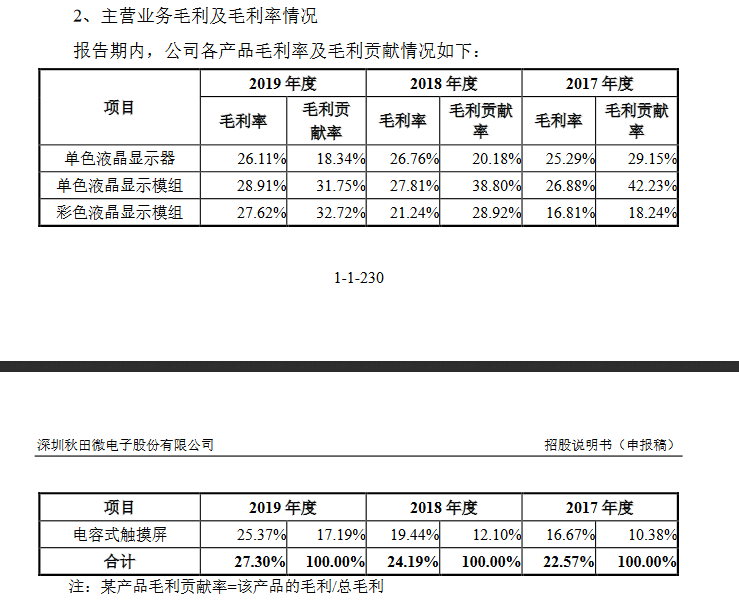

近三年来,秋田微的毛利率逐年提高,分别为22.57%、24.19%、27.30%。同行业可比公司平均毛利率为19.76%、21.72%、20.86%。

从产品来看,秋田微单色液晶产品近三年的毛利率一直稳定在较高水平,彩色液晶显示模组和电容式触摸屏毛利率不断提高。其中,彩色液晶显示模组的毛利率从16.81%增长至27.62%,电容式触摸屏的毛利率则是从16.67%增长至25.37%。

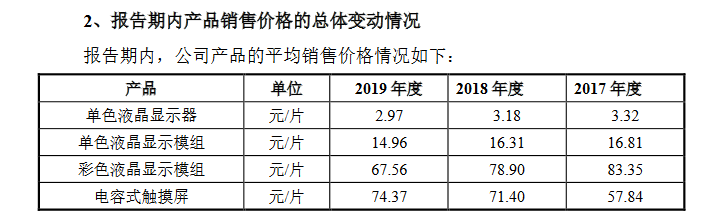

值得一提的是,上述产品毛利率保持稳定或不断增长的同时,产品价格却在下滑。招股书显示,单色液晶显示器及显示模组的价格从2017年的3.32元/片、16.81元/片,分别下降至2.97元/片和14.96元/片,彩色液晶显示模组的价格也从83.35元/片降至67.56元/片。

对此,深交所要求秋田微说明毛利率高于同行业可比公司的原因及合理性,并要求保荐人、申报会计师核查并发表明确意见。

针对上述问题,秋田微的保荐机构及律师进行了核查,核查程序包括访谈了公司销售负责人及生产、技术部门负责人,了解公司及同行业公司主要产品情况;了解同行业公司主要市场领域、产品类型、主要客户情况,分析其毛利率情况以及定量、定性分析公司毛利率变动原因等。

经核查,保荐机构和申报会计师认为:公司主营业务毛利率高于同行业平均水平,主要由于公司销售规模较低,客户较为分散,主要面向非消费类领域等原因。

报告期内,公司主要产品单价呈下降趋势,同时单位成本也呈现下降趋势,且下降幅度更大,因此毛利率总体提升,是真实、合理的。公司部分客户毛利较高,主要由于项目开发周期较长、客户质量要求高、多品种小批量等原因。

资料显示,秋田微本次发行的保荐机构为国信证券,保荐代表人为付爱春,朱锦峰;审计机构是天健会计师事务所(特殊普通合伙),签字会计师是李立影,李凤,律师事务所为广东信达律师事务所,签字律师为沈险峰,高兰。

相关阅读

- 秋乐种业IPO或不符合科创属性:研发费用率低于5%未披露专利数量

- 新三板退市企业星华反光冲刺IPO 深交所要求说明是否符合创业板定位

- 德明利创业板IPO获受理:连续三年经营活动产生的现金流量净额为负

- 立功科技启动上市辅导:二度IPO 曾因专利问题涉诉讼

- 富岭股份闯关深主板 持续创新打造环保餐饮具领先制造企业

- 恒铭达IPO成功过会 去年净赚1亿同比增54%

- 润科生物撤材料:毛利率比同行高30%遭问询 去年上半年净利润4869万元

- 沃文特IPO:致力于提供自动化检验解决方案和诊断产品

- 深水规院部分项目未获排污水许可证即投入运营 深交所要求其披露经营风险

- 斯菱股份拟创业板IPO:计划募集资金4.06亿元 财通证券保荐

动态 更多

A股 更多

港股 更多

快讯 更多

- 2025-09-19 18:55:44 | 美联股份拟港股上市:第一大客户收入占比达61%,港股同行业公司市盈率仅6倍平均日交易额仅66万港元

- 2025-09-19 17:41:46 | 天聚地合Jenius:打造可信的数据流通闭环,赋能制造业智能升级

- 2025-09-18 18:51:27 | 齐云山拟港股上市:核心产品单价下滑,港股同等规模零食企业市值约3亿港元日均交易额约12万港元

- 2025-09-17 18:32:48 | 老乡鸡拟港股上市:大幅扩张低坪效加盟店业务,港股同规模餐饮公司日交易额约为1500万至1800万港元

- 2025-09-16 18:52:28 | 宜品集团拟港股上市:上半年期内利润下滑43%,港股同等利润规模乳业公司日交易额仅有100万港元左右

- 2025-09-15 18:44:17 | 潮宏基拟港股上市:近年业绩起伏不定,港股同行业同规模企业市盈率仅27倍,但潮宏基A股市盈率高达46倍

- 2025-09-12 19:11:39 | 山推股份拟港股上市:应付票据54亿货币资金仅37亿,港股同行业、同规模企业市盈率仅10倍左右

- 2025-09-11 19:11:15 | 金晟新能源拟港股上市:同规模新能源企业日均交易额仅20万港元,现金及等价物3661万短期借款19亿

- 2025-09-10 19:14:15 | 八马茶业拟港股上市:上半年期内利润下降18%,同行业同规模港股公司日平均交易额仅2.4万港元

- 2025-09-09 19:26:30 | 罗博特科拟港股上市:市盈率664倍,港股同行30倍左右,同行业同规模港股公司日均交易额100万港元