网进科技:注册制下创业板首家被否公司 到底冤不冤

注册制,就是只要你披露的信息都是正确的,不管业绩好坏,都可以上市。

11月11日,网进科技成为第一家被创业板上市委员会否掉的公司,也是创业板试点注册制以来第一家被否掉的公司。

从业绩角度看,网进科技应该算得上比较优秀,营收近三年年均复合增长率达到46.7%,2019年净利润为6742万元。

为什么还是没有被通过呢?

创业板上市委员会认为,主要有两个疑点:1、该公司股权转让过程披露不清晰;2、第一大股东文商旅集团持股比例超过三分之一,并委派董事,其中一名担任发行人董事长。但文商旅集团被认定为对发行人既无控制权,也无重大影响。

蹊跷的股权转让

在创业板上市委员会针对网进科技仅提了三个问题。其中,第一个问题就是,前实控人黄玉龙、现实控人潘成华以及自然人张亚娟之间的股权转让及其资金往来和纳税情况等说明实控人的认定理由不充分,实际控制人所持发行人的股份权属不清晰。

黄玉龙、潘成华和张亚娟之间到底发生了什么?

招股书显示,2016年3月,网进科技前身网进有限发生了实控人变更。其中,张亚娟向现实控人潘成华转让网进有限30%股权,作价1045.31万元。黄玉龙向黑角投资(潘成华,为执行事务合伙人)转让网进有限6%的股权,转让价格为209. 06万元。

蹊跷的是,上述所有交易项款是黄玉龙付的。

招股书称,因潘成华支付张亚娟股权转让价款需要大量资金,2016年7月至8月间,黄玉龙陆续支付给张亚娟1,130万元,其中1,045.31万元为黄玉龙代潘成华向张亚娟支付的股权转让款;因黑角投资的合伙人潘成华、汤晓新、李参宏、陈欣暂时缺乏资金,未向黑角投资实际出资,黑角投资当年未支付股权转让款。2017年5月,黄玉龙将209.06万元支付给陈欣,其中包含陈欣的房产收益款44.06万元,潘成华的房产收益款60万元,汤晓新的房产收益款70万元,李参宏的房产收益款35万元。

黄玉龙为什么要出钱给潘成华、黑角投资买自己手上持有的网进有限的股权呢?

招股书称,潘成华、陈欣等人是黄玉龙主导的房地产公司的外部顾问。潘成华在黄玉龙收购交能集团旗下地产项目中,对该项目的尽职调查、谈判,在技术支持和咨询服务等方面作出了核心贡献,项目于2010年2月4日完成过户手续。汤晓新、李参宏、陈欣在潘成华牵头下,为开发房地产项目提供设计、财务相关服务,并作出了一定的贡献。

因此上述支付,是基于潘成华、陈欣等在房地产项目上的贡献。

为什么2010年就基本完成了的项目,支付报酬的时间却跟转让网进有限几乎同期?

网进科技在招股书中称,由于上述房地产项目往往在旧项目未销售完毕的情况下,又开始开发新的项目,因此经常处于资金缺乏的状态,所以房产收益未及时支付给潘成华等人,直至2016年才具备与潘成华等人结算房产收益的资金基础。

不过,有关黄玉龙向潘成华、陈欣支付房地产收益款还有一处数据存疑

据介绍,房产收益约定仅为口头约定,支付报酬的比例为房产销售收入千分之四。而黄玉龙实际支付的仅为2,432.37万元,占49.69亿元总销售额0.49%。

到底谁是网进科技的实控人?

创业板上市委员会针对网进科技提到的第二个问题是,第一大股东文商旅集团为什么对公司没有控制权。

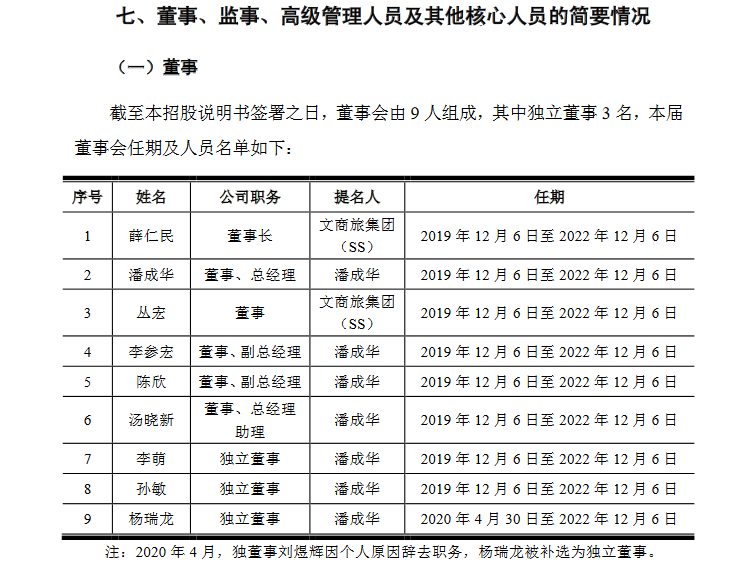

招股书显示,昆山文商旅集团持有网进科技34.48%的股份,超过三分之一,系公司第一大股东。与此同时,该公司由9名董事组成的董事会中,有两名董事系文商旅集团委派,其中一名为文商旅集团党委书记、董事长薛仁民,并担任网进科技的董事长。

值得一提的是,文商旅集团为昆山市国有独资企业,而网进科技90%以上销售收入来源于昆山市。

持股比例超过三分之一,并有两名来自文商旅集团的人员担任董事会要职。网进科技却表示,文商旅集团无控制权,对公司董事会、监事会、股东大会不具有重大影响,仅为财务投资者。

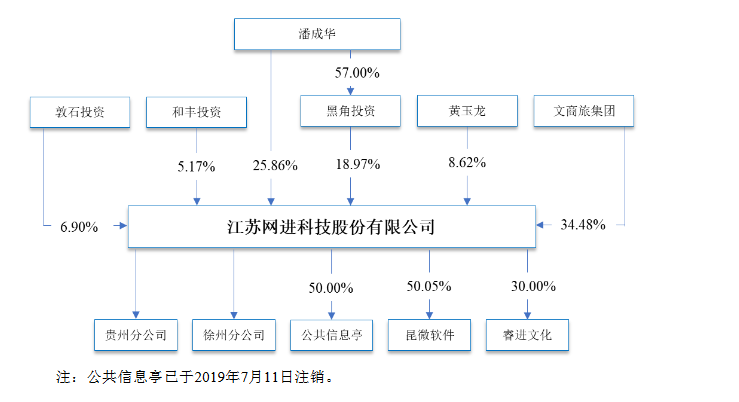

对于公司实控人的认定,网进科技表示,“网进科技目前实控人为潘成华,其直接持有并控制网进科技25.86%的股份。同时,作为黑角投资的执行事务合伙人,间接控制网进科技18.97%的股份。另外,潘成华通过与黄玉龙、敦石投资、和丰投资签订一致行动协议,控制网进科技20.69%的股份。通过上述方式,潘成华合计控制65.52%的股份。”

创业板上市委员会对于此说法并不认同,要求保荐人就文商旅集团被认定为对网进科技既无控制权,也无重大影响,仅作为财务投资人的理由是否充分?

近三年营收年均复合增长率达46.7%

挖贝研究院资料显示,网进科技是一家智慧城市IT服务商,公司的业务范围涵盖智慧公安、智慧政务、智慧交通以及智能建筑等众多智慧城市子领域,以智慧城市综合解决方案的形式向客户提供IT服务等。

2017年-2019年,网进科技分别实现营业收入2.72亿元、3.88亿元和4.36亿元,净利润分别为3588.14万元、2,017.55万元和6,742.21万元,营收年均复合增长率高达46.70%。

从行业和业绩角度看,网进科技的基本面还是不错,最终被否确实有点遗憾。但从2016年股权转让信批来看,巧合未免太多,被否应该不冤。

相关阅读

- 秋乐种业IPO或不符合科创属性:研发费用率低于5%未披露专利数量

- 新三板退市企业星华反光冲刺IPO 深交所要求说明是否符合创业板定位

- 德明利创业板IPO获受理:连续三年经营活动产生的现金流量净额为负

- 立功科技启动上市辅导:二度IPO 曾因专利问题涉诉讼

- 富岭股份闯关深主板 持续创新打造环保餐饮具领先制造企业

- 恒铭达IPO成功过会 去年净赚1亿同比增54%

- 润科生物撤材料:毛利率比同行高30%遭问询 去年上半年净利润4869万元

- 沃文特IPO:致力于提供自动化检验解决方案和诊断产品

- 深水规院部分项目未获排污水许可证即投入运营 深交所要求其披露经营风险

- 斯菱股份拟创业板IPO:计划募集资金4.06亿元 财通证券保荐

动态 更多

A股 更多

港股 更多

快讯 更多

- 2025-09-19 18:55:44 | 美联股份拟港股上市:第一大客户收入占比达61%,港股同行业公司市盈率仅6倍平均日交易额仅66万港元

- 2025-09-19 17:41:46 | 天聚地合Jenius:打造可信的数据流通闭环,赋能制造业智能升级

- 2025-09-18 18:51:27 | 齐云山拟港股上市:核心产品单价下滑,港股同等规模零食企业市值约3亿港元日均交易额约12万港元

- 2025-09-17 18:32:48 | 老乡鸡拟港股上市:大幅扩张低坪效加盟店业务,港股同规模餐饮公司日交易额约为1500万至1800万港元

- 2025-09-16 18:52:28 | 宜品集团拟港股上市:上半年期内利润下滑43%,港股同等利润规模乳业公司日交易额仅有100万港元左右

- 2025-09-15 18:44:17 | 潮宏基拟港股上市:近年业绩起伏不定,港股同行业同规模企业市盈率仅27倍,但潮宏基A股市盈率高达46倍

- 2025-09-12 19:11:39 | 山推股份拟港股上市:应付票据54亿货币资金仅37亿,港股同行业、同规模企业市盈率仅10倍左右

- 2025-09-11 19:11:15 | 金晟新能源拟港股上市:同规模新能源企业日均交易额仅20万港元,现金及等价物3661万短期借款19亿

- 2025-09-10 19:14:15 | 八马茶业拟港股上市:上半年期内利润下降18%,同行业同规模港股公司日平均交易额仅2.4万港元

- 2025-09-09 19:26:30 | 罗博特科拟港股上市:市盈率664倍,港股同行30倍左右,同行业同规模港股公司日均交易额100万港元