76家企业备战精选层:中小券商拿走七成市场 承销能力受拷

新三板精选层落地在即,转板制度已处于征求意见阶段,挂牌公司迎来机会的同时,中小券商也迎来一场盛宴。

据挖贝新三板研究院不完全统计,截至目前,有76家新三板企业“官宣”筹备公开发行并挂牌精选层,这其中,中小企业拿走七成左右的市场。

不过,在注册制趋势下,新三板将逐渐向国际成熟资本市场靠拢。随着资本市场供给增多,企业IPO发行失败或成为常态。这种情况下,中小券商的承销保荐能力受拷。

76家企业备战精选层 中小券商拿走七成市场

新三板精选层业务正成为中小券商的天下。

据挖贝新三板研究院不完全统计,截至目前,发布公告宣布冲击精选层的企业数量达到76家,服务的券商达到39家。

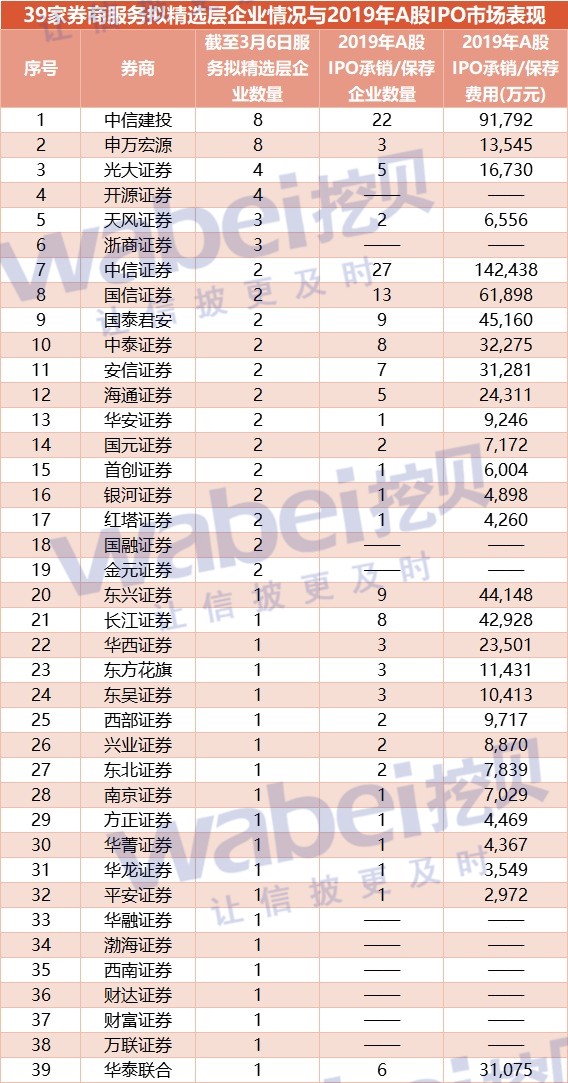

从券商格局来看,部分头部券商仍占据优势,中信建投、申万宏源所服务的拟精选层企业数量均为8家,遥遥领先于其他机构。

但从整体来看,拟精选层企业并没有被头部机构垄断。“两中一华”里,除了中信建投表现突出,其余的中信证券、华泰联合分别仅担任2家、1家拟精选层企业的主办券商。

与此同时,中小型券商“分食”能力不容忽视。数据显示,在76家拟精选层企业中,中小券商拿到七成左右的市场。

开源证券,处于中部券商行列,资产规模在近百家券商中排到60名左右。但其在新三板市场上的业务数量一向较为可观,截至2019年末,公司持续督导的新三板企业数量为416家,仅次于申万宏源,排名第二。

开源证券前期积累项目较多,形成了在精选层上的竞争优势。截至目前,公司服务的拟精选层企业有4家,数量超过中信证券、国泰君安这样的头部券商。并且,开源证券所督导企业中,不乏优质企业。比如连城数控(835368),2018年利润达1.65亿元。

另外,浙商证券、华安证券、金元证券等中小券商也积极布局了精选层业务,为2家及以上的拟精选层企业服务。

根据新三板保荐制度相关规定,在公开发行过程中,为企业提供保荐服务和主办券商持续督导服务的证券公司应当为同一家机构,或存在控制关系。

这意味着,拟精选层企业的主办券商,就是未来公开发行中的保荐机构。市场人士称,券商能够在新三板市场上挣到保荐业务和公开发行的钱了。

更有业内人士指出,精选层公司挂牌一年后如果能转板上市,中小券商可以进一步获得在A股市场上的机会。

“如今IPO和科创板的业务已经成为头部券商的天下,新三板精选层公开发行业务成为了中小券商投行业务不多的出路。”在这样的背景下,中小券商本身也对精选层业务给予了足够的重视,部分重新拉起招聘员工的大旗,准备从新三板市场切入整个投行业务。

“这是中小券商投行业务难得的机会,从费用来看未来几单精选层公开发行就能够抵得上一单普通的IPO业务,这样的机会今年必须要抓住。”

“我们十分重视精选层工作,已经开始摸底,一定要保证要有首批精选层企业。”

不少中小券商对精选层业务势在必得。

注册制下:中小券商承销能力受拷

资本市场,也是一个要靠实力说话的地方。衡量券商能力强弱,不是看目前拿单数量多少,而是要看之后在公开发行过程中,能否帮助企业顺利地将股票发行出去。

在新三板注册制趋势下,中小券商承销保荐能力受拷。

3月1日,修订后的《证券法》施行,全面推行公开发行注册制。全国股转公司表示,将按照有关部署,做好新三板公开发行注册制的落地工作。从精选层审查细节来看,正向注册制靠拢。

从实施注册制的境外资本市场来看,股票发行不出去是常态。2012年,神州租车寻求在美股IPO,并通过了SEC(美国证监会)的审核,但路演过程中遭遇重重阻碍,融资额从最初的3亿美元下调至1.58亿美元,最终没能成功发行,在当年4月暂停上市。

未来,新三板公开发行将逐渐与境外成熟资本市场接轨,股票销售成为核心。

但从目前来看,不少正服务拟精选层企业的中小券商,它们IPO保荐能力有待考验。10家券商拿下拟精选层企业,但在2019年A股IPO承销保荐市场,它们成绩为0。

开源证券目前担任着4家拟精选层企业的主办券商。2019年,公司在A股IPO市场“交白卷”。类似情况的还有浙商证券、国融证券、金元证券、渤海证券等。

这类IPO保荐经验相对缺乏的券商,能否助力企业顺利完成公开发行呢?

另外,挖贝网注意到,有8家左右的拟精选层企业在备战期间,已经将主办券商换成了承销保荐能力更强的机构。比如观典防务(832317),3月3日将主办券商由中泰证券换成2019年IPO保荐能力最强的中信证券。水治理(831511)在2月24日将主办券商由国金证券换成中信建投。

申万宏源新三板研究负责人刘靖表示:“未来的新三板市场,强监管和承销难会给券商提出更高的要求,中小券商要培育自身的综合能力才能长久生存。”

银泰证券股转业务部总经理张可亮指出,一些中小券商布局新三板时只专注于新三板本身业务,其他资本市场服务能力并没有发育出来,这样即使手头有项目,但因为自身IPO保荐发行能力不足,在与大券商竞争中也会处于下风。

“中小券商要抓紧时间发育出自己的能力!”张可亮称。

另有一批中小券商更是有待努力,它们在精选层与A股两个市场上都没能拿到IPO保荐业务单。

挖贝新三板研究院资料显示,截至目前,在具备承销保荐资格的100余家券商中,39家券商既不为“官宣”的拟精选层企业提供督导服务,也没能在2019年的A股IPO市场中分得一杯羹。这类券商有山西证券、华创证券、第一创业证券等。

附表1:39家券商服务拟精选层企业情况与2019年A股IPO市场表现

附表2:39家券商在精选层业务与2019年A股IPO市场同时“交白卷”

相关阅读

- 精选层第19次审议会议9月18日召开:恒合股份、广脉科技上会

- 新三板宁波水表成功上会 发审委关注近年来收入下滑问题

- 星月科技备战精选层:已与财信证券签订辅导协议 去年营收1.84亿元

- 凯德石英成北交所首批做市标的:突破了石英加工核心技术领域“卡脖子”的关键壁垒

- 科达自控获机构调研:新能源充电桩业务收入增长势头良好 市场前景广阔

- 禾昌聚合:合作的新能源品牌有比亚迪等 新能源汽车和商用车市场将成业绩新增长点

- 有米云营销大数据价值凸显,驱动有米科技迎增长拐点

- 2022年5月北京新三板企业市值TOP100:4家企业市值超过50亿元

- 北交所推出并购重组系列网课:共10门课程 包括标的寻找、估值定价等

- 欧普泰12月12日北交所上市 今年上半年净利润增长67.77%

动态 更多

A股 更多

港股 更多

快讯 更多

- 2025-09-19 18:55:44 | 美联股份拟港股上市:第一大客户收入占比达61%,港股同行业公司市盈率仅6倍平均日交易额仅66万港元

- 2025-09-19 17:41:46 | 天聚地合Jenius:打造可信的数据流通闭环,赋能制造业智能升级

- 2025-09-18 18:51:27 | 齐云山拟港股上市:核心产品单价下滑,港股同等规模零食企业市值约3亿港元日均交易额约12万港元

- 2025-09-17 18:32:48 | 老乡鸡拟港股上市:大幅扩张低坪效加盟店业务,港股同规模餐饮公司日交易额约为1500万至1800万港元

- 2025-09-16 18:52:28 | 宜品集团拟港股上市:上半年期内利润下滑43%,港股同等利润规模乳业公司日交易额仅有100万港元左右

- 2025-09-15 18:44:17 | 潮宏基拟港股上市:近年业绩起伏不定,港股同行业同规模企业市盈率仅27倍,但潮宏基A股市盈率高达46倍

- 2025-09-12 19:11:39 | 山推股份拟港股上市:应付票据54亿货币资金仅37亿,港股同行业、同规模企业市盈率仅10倍左右

- 2025-09-11 19:11:15 | 金晟新能源拟港股上市:同规模新能源企业日均交易额仅20万港元,现金及等价物3661万短期借款19亿

- 2025-09-10 19:14:15 | 八马茶业拟港股上市:上半年期内利润下降18%,同行业同规模港股公司日平均交易额仅2.4万港元

- 2025-09-09 19:26:30 | 罗博特科拟港股上市:市盈率664倍,港股同行30倍左右,同行业同规模港股公司日均交易额100万港元