新日月:3年业绩翻番现金流稳定 明年有望达到精选层标准

古人云,鱼与熊掌不可兼得。类比到资本市场,一般而言,高速增长的公司的资产负债表现、现金流状况、分红情况等会不及业绩稳定的公司;但业绩稳定的公司,其增长性又往往受到了限制。

那么,有没有鱼与熊掌兼得的情况呢?

答案是肯定的,比如物业行业。

新日月(872504.OC)是新三板物业行业的龙头企业之一,2019年该公司实现营业收入5.07亿元,同比增长20.76%,实现归属母公司净利润2004.78万元,同比增长51.91%。在保持高速增长的同时,2019年新日月的货币资金为9129.29万元,占当期总资产的46.21%;并且在2019年该公司进行了2次现金分红,分红总额接近2300万元。

行业趋势:物业企业加速上市 新日月明年有望达到精选层标准

如果留心房地产市场,你会发现这样一个现象——最近几年不是房地产企业上市的大年,但却是物业企业上市的黄金阶段。尤其是刚过去的2019年,共有10 家物业企业登陆资本市场,首次超越地产企业上市数。

比如,大家耳熟能详的保利物业(06049.HK)、碧桂园服务(06098.HK)、绿城服务(02869.HK)、中海物业(02669.HK)等都是在最近几年上市的。

究其原因,一方面是我国物业产业还处于快速发展的早期阶段阶段,产业集中度还不高,市场空间广阔;另一方面也反应了资本市场对物业管理行业未来发展的高度认可。

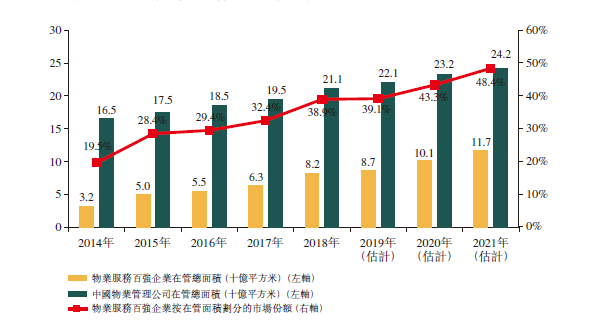

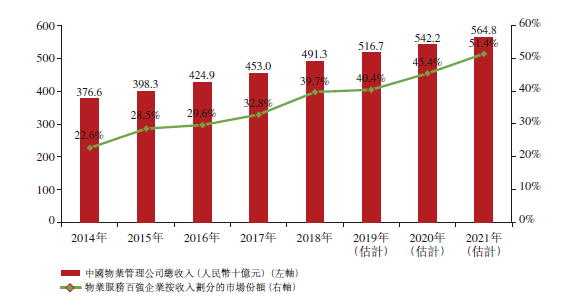

中指院数据显示,2014年我国百强物业服务企业的市场份额总计为3.2%,到了2018年也只有8.2%,预计2021年能达到11.7%。

市场集中度不高,但物业产业发展却颇为迅速。根据中指院数据,2014年我国物业管理公司总收入为3766亿元,到了2018年这一数字上升至4913亿元,4年时间里累计上涨了30.46%。

仍处于成长期、市场前景广阔只是物业行业的特点之一,另一个特点是,资本市场似乎颇为青睐物业管理公司。

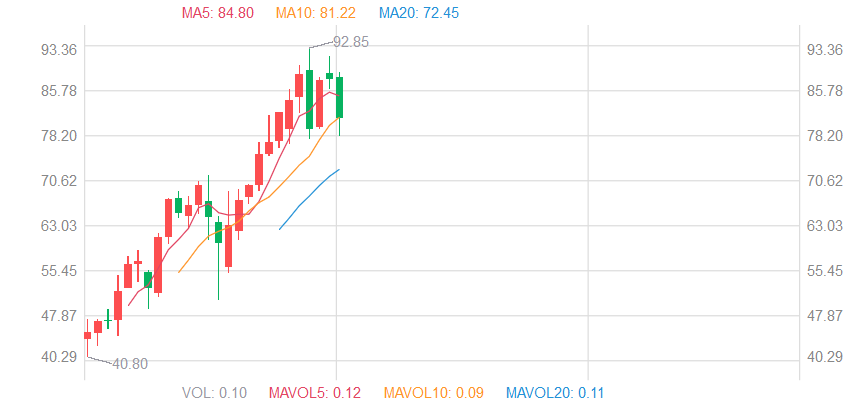

以港股为例,最近上市的物业管理龙头是保利物业。该股于2019年12月19日正式上市,开盘价为43.80港元/股,截止2020年6月11日收盘,保利物业股价为81.85港元/股,接近翻倍。

实际上不止是保利物业,碧桂园服务、绿城服务、中海物业等较早登录港股市场的物业管理企业当前的股价,均较上市首日的开盘价,上涨了多倍。

而A股市场,尽管目前仅招商积余、南都等三家物业上市企业,但平均市盈率达到惊人的78倍,招商积余最高,甚至达到139倍,南都物业最低,也达到了33倍。

新三板方面,当前物业管理的龙头是美的物业、新日月等,随着精选层的推出,以及资本市场对物业行业的青睐,不少公司已经开始摩拳擦掌。

以新日月为例,2019年新日月实现营业收入5.07亿元,较上年同期增长20.76%,实现归属母公司的净利润2004.78万元,较上年同期增长51.91%;公司的加权净资产收益率为42.45%。只要该公司2020年的净利润能够保持在1500万元以上,那么到了2021年,新日月是极有可能能满足精选层的财务准入条件的。目前该公司已从基础层升至创新层。

业务发展:3年业绩翻番 现金流稳定应收账款低

打铁还需自身硬,虽然精选层已经推出,同时从新日月2019年财务报表来看,到了2021年,新日月有可能能满足精选层的财务标准。不过事无绝对,所以我们不妨看看新日月的近几年的业绩情况。

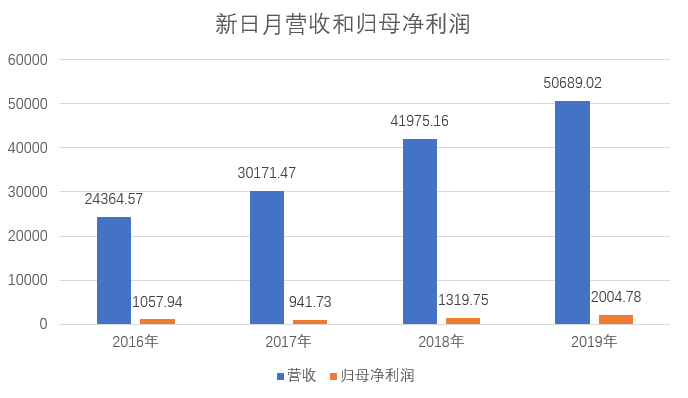

2016年至2019年,新日月的营收分别为2.44亿元、3.02亿元、4.20亿元、5.07亿元;归属母公司股东净利润分别为1057.94万元(含处置股权净收益371.22万元)、941.73万元、1319.75万元、2004.78万元。无论是营收还是净利润,都用3年的时间,翻了1倍。且呈现出营收和利润双双持增长态势,净利润增速较之于营收更为可观。

值得一提的是,新日月业绩的增长并不是以赊销、降低毛利率以及收购获取的,且从新日月挂牌后发布的公告可知,最近三年,公司并没有大规模收购。

对于公司2019年的业绩增长,新日月表示,该公司的增长主要是通过参与公开市场竞争方式实现,可见其在区域市场中形成了一定的竞争优势。仅2019年,新日月新增项目点60 余个,同时部分老项目点续签合同金额有所增幅,相应的增加了营业收入。

难能可贵的是,应收账款问题是大多数物业企业头疼的问题,而新日月的应收账款无论是绝对规模还是相对占比都不高,可见其现金流控制能力。

数据显示,新日月2017年至2019年应收账款余额分别为1960.27万元、3347.83万元、4124.13万元,分别占当期营收的6.50%、7.98%、8.14%。

财务稳健 积极回报股东

看完了公司业绩、前景,最后我们再来看看新日月的现金流以及负债状况。

2017年至2019年,新日月资产负债率分别为66.55%、64.87%、75.28%。表现上看,新日月的资产负债率正不断走高。那么,这是否意味着公司的财务状况在恶化呢?

事实可能并非如此。

截至2019年12月31日,新日月负债总计为1.49亿元。不过新日月的负债主要是以经营性负债为主,其中应付账款为3768.00万元、预收款项为2234.30万元、应付职工薪酬为3494.22万元、应缴税费为570.79万元、其他应付款为867.16万元。同时公司的短期借款为3928.44万元、长期借款为0。

在将有息负债维持在一个较低水平的同时,新日月的货币资金(含理财)总额在不断上涨。2017年至2019年,新日月的货币资金分别为7153.15万元、7965.69万元、9129.29万元。

可见,新日月的现金流情况是非常的健康的。

与此同时,新日月还在积极回报股东。自新日月挂牌新三板后披露的公开数据显示,2016年至2019年,新日月每年都进行了分红。尤其是2019年,该年度进行了2次利润分配,分别是2019 年5 月31 日以未分配利润向全体股东每10 股派发现金红利7.14 元(含税)、2019 年11 月13 日以未分配利润向全体股东每10 股派发现金红利3.8 元(含税),累计派发现金红利近2300万元,作为一家注册资本金仅2100万元的企业,股东回报不可谓不丰厚。

综上所述,从财报来看,新日月作为新三板创新层企业,其近年来经营稳健、发展迅速的特点已经非常明显,同时,新日月用持续高分红积极回报股东。结合港股和A股已上市物业企业,对比新日月近几年业绩和势头,不妨假设:新日月会是下一个进入精选层、甚至A股的物业公司吗?

相关阅读

- 精选层第19次审议会议9月18日召开:恒合股份、广脉科技上会

- 新三板宁波水表成功上会 发审委关注近年来收入下滑问题

- 星月科技备战精选层:已与财信证券签订辅导协议 去年营收1.84亿元

- 凯德石英成北交所首批做市标的:突破了石英加工核心技术领域“卡脖子”的关键壁垒

- 科达自控获机构调研:新能源充电桩业务收入增长势头良好 市场前景广阔

- 禾昌聚合:合作的新能源品牌有比亚迪等 新能源汽车和商用车市场将成业绩新增长点

- 有米云营销大数据价值凸显,驱动有米科技迎增长拐点

- 2022年5月北京新三板企业市值TOP100:4家企业市值超过50亿元

- 北交所推出并购重组系列网课:共10门课程 包括标的寻找、估值定价等

- 欧普泰12月12日北交所上市 今年上半年净利润增长67.77%

动态 更多

A股 更多

港股 更多

快讯 更多

- 2025-09-19 18:55:44 | 美联股份拟港股上市:第一大客户收入占比达61%,港股同行业公司市盈率仅6倍平均日交易额仅66万港元

- 2025-09-19 17:41:46 | 天聚地合Jenius:打造可信的数据流通闭环,赋能制造业智能升级

- 2025-09-18 18:51:27 | 齐云山拟港股上市:核心产品单价下滑,港股同等规模零食企业市值约3亿港元日均交易额约12万港元

- 2025-09-17 18:32:48 | 老乡鸡拟港股上市:大幅扩张低坪效加盟店业务,港股同规模餐饮公司日交易额约为1500万至1800万港元

- 2025-09-16 18:52:28 | 宜品集团拟港股上市:上半年期内利润下滑43%,港股同等利润规模乳业公司日交易额仅有100万港元左右

- 2025-09-15 18:44:17 | 潮宏基拟港股上市:近年业绩起伏不定,港股同行业同规模企业市盈率仅27倍,但潮宏基A股市盈率高达46倍

- 2025-09-12 19:11:39 | 山推股份拟港股上市:应付票据54亿货币资金仅37亿,港股同行业、同规模企业市盈率仅10倍左右

- 2025-09-11 19:11:15 | 金晟新能源拟港股上市:同规模新能源企业日均交易额仅20万港元,现金及等价物3661万短期借款19亿

- 2025-09-10 19:14:15 | 八马茶业拟港股上市:上半年期内利润下降18%,同行业同规模港股公司日平均交易额仅2.4万港元

- 2025-09-09 19:26:30 | 罗博特科拟港股上市:市盈率664倍,港股同行30倍左右,同行业同规模港股公司日均交易额100万港元