精选层报材料企业突破50家:拟募资总额141亿元 质地媲美科创板和创业板

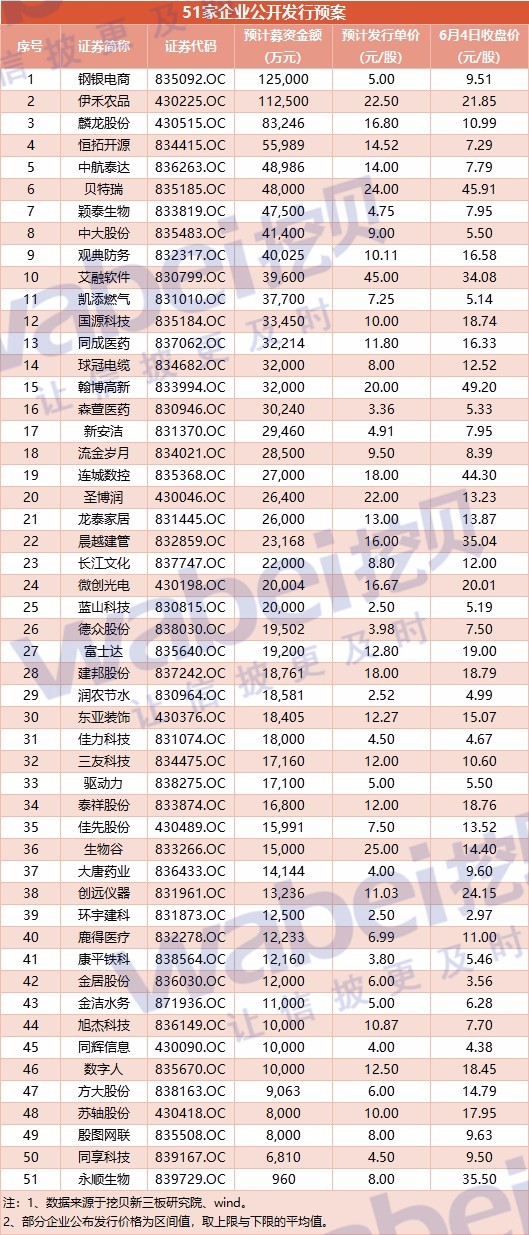

截至6月4日,累计有51家拟精选层企业向全国股转公司递交申请材料,拟募资金额141亿元。

其中,颖泰生物、艾融软件将在6月10日受审,另有46家获受理,40家被问询。

从这批企业质量看,营收中位数为4.1亿元,接近目前科创板上市企业的5.1亿元。利润方面,51家企业去年平均利润达到8070万元,超过近三成A股公司。

报材料企业达51家

从4月27日,全国股转公司开通精选层申报通道以来,累计有51家企业提交精选层申报材料,平均每个工作日2家。

目前,颖泰生物、艾融软件在经历一轮问询后,将于6月10日上会。除此之外,还有46家已获受理,40家处在问询阶段。

市场人士分析称,首批受审的颖泰生物、艾融软件,从获受理到上会审议仅经历一轮问询,用时不到40天。这对后续企业的审查期限形成参考,意味着只要企业质量过关,信息披露充分,全国股转系统可能仅用一轮问询就可以让企业进入挂牌委审议环节。

而目前拟精选层企业中,有32家在5月20日前获受理,据预计,6月内有望形成上会审议的小高潮。

拟募资总额141亿元

从发行方案看,51家企业计划通过公开发行募集资金141亿元,平均每家募2.8亿。

募资规模上看,作为新三板市场上体量最大的企业,钢银电商计划募资12.5亿元,金额最多。伊禾农品其次,计划募资11.25亿元。大部分的募资规模偏小,近六成企业的募资金额在1亿元至3亿元之间。

除募资规模外,发行价格也是市场关注点之一。

发行价格如何确定?安信证券新三板研究负责人诸海滨介绍称,近六成公司的发行底价参考二级市场股价、定增价格。还有一部分公司会参考A股IPO发行估值和A股同行公司估值水平。

与二级市场股价相比,51家公司的发行价格水平如何?挖贝网梳理发现,38家企业发行价均低于目前股价,占比3/4;9家的发行价甚至不足股价的一半。

与A股IPO相比,精选层发行价也较低。主板中小创在2019年的首发市盈率中位数为23倍,科创板49倍。而51家拟精选层公司在17倍左右。

投行人士认为,精选层企业之所以愿意以相对较低的价格发行,是为了提高发行成功率。根据规定,企业在实际发行中发行价低于底价时需中止发行。另一方面,折价发行背景下,投资者有望通过打新低价获得新股,获取打新收益。

不过,发行价偏低不代表精选层企业估值会被低估。云洲资本合伙人习青青认为:“由于精选层的发行方式、投资者结构和最终交易流动性与其他板块几乎一样,估值水平也有望与科创板、创业板、中小板趋同。”

平均利润8070万元

精选层投资者收益情况是影响市场流动性的重要因素。太平洋证券股转事业部总经理王晨光表示:“投资者打新获利除了取决于股票发行价,还取决于企业质地。”

作为首批精选层企业的后备军,51家企业质地如何?

体量不输科创板首批。51家企业去年营收平均值达到32.7亿元,比科创板首批高出37%。即使剔除体量大的钢银电商(2019年营收1221亿)后,其余50家企业去年平均营收8.9亿元。营收中位数4.1亿元,接近科创板的5.1亿。

利润方面,51家企业去年平均利润达到8070万元,超过近三成A股公司。利润中位数5117万元,妥妥超过创业板的利润要求。

其中也不乏科研属性较强企业和行业“隐形冠军”。

下周即将接受审议的颖泰生物,主要生产除草剂、杀菌剂、杀虫剂,公司注重研发,年投入在2亿元左右。体现在成果上,截至2019年末已获得授权国家专利数量达174项。

创远仪器主要研发无线通信与射频微波测试仪器,多年承担国家“新一代宽带无线移动通信网”科技重大专项等课题开发任务。根据发行说明书介绍,创远仪器已构建了较为完整的无线通信和射频微波测试仪器产品线,尤其在5G测试领域,在国内市场实现进口替代并出口欧美等海外市场。

贝特瑞是全球最大的锂离子电池负极材料厂商,占据16%的市场份额。

相关阅读

- 精选层第19次审议会议9月18日召开:恒合股份、广脉科技上会

- 新三板宁波水表成功上会 发审委关注近年来收入下滑问题

- 星月科技备战精选层:已与财信证券签订辅导协议 去年营收1.84亿元

- 凯德石英成北交所首批做市标的:突破了石英加工核心技术领域“卡脖子”的关键壁垒

- 科达自控获机构调研:新能源充电桩业务收入增长势头良好 市场前景广阔

- 禾昌聚合:合作的新能源品牌有比亚迪等 新能源汽车和商用车市场将成业绩新增长点

- 有米云营销大数据价值凸显,驱动有米科技迎增长拐点

- 2022年5月北京新三板企业市值TOP100:4家企业市值超过50亿元

- 北交所推出并购重组系列网课:共10门课程 包括标的寻找、估值定价等

- 欧普泰12月12日北交所上市 今年上半年净利润增长67.77%

动态 更多

A股 更多

港股 更多

快讯 更多

- 2025-09-19 18:55:44 | 美联股份拟港股上市:第一大客户收入占比达61%,港股同行业公司市盈率仅6倍平均日交易额仅66万港元

- 2025-09-19 17:41:46 | 天聚地合Jenius:打造可信的数据流通闭环,赋能制造业智能升级

- 2025-09-18 18:51:27 | 齐云山拟港股上市:核心产品单价下滑,港股同等规模零食企业市值约3亿港元日均交易额约12万港元

- 2025-09-17 18:32:48 | 老乡鸡拟港股上市:大幅扩张低坪效加盟店业务,港股同规模餐饮公司日交易额约为1500万至1800万港元

- 2025-09-16 18:52:28 | 宜品集团拟港股上市:上半年期内利润下滑43%,港股同等利润规模乳业公司日交易额仅有100万港元左右

- 2025-09-15 18:44:17 | 潮宏基拟港股上市:近年业绩起伏不定,港股同行业同规模企业市盈率仅27倍,但潮宏基A股市盈率高达46倍

- 2025-09-12 19:11:39 | 山推股份拟港股上市:应付票据54亿货币资金仅37亿,港股同行业、同规模企业市盈率仅10倍左右

- 2025-09-11 19:11:15 | 金晟新能源拟港股上市:同规模新能源企业日均交易额仅20万港元,现金及等价物3661万短期借款19亿

- 2025-09-10 19:14:15 | 八马茶业拟港股上市:上半年期内利润下降18%,同行业同规模港股公司日平均交易额仅2.4万港元

- 2025-09-09 19:26:30 | 罗博特科拟港股上市:市盈率664倍,港股同行30倍左右,同行业同规模港股公司日均交易额100万港元