创达新材登陆新三板:净利润、发明专利数量均超科创板可比公司 坚持长期分红无长、短期借款

近日,创达新材(873294.NQ)正式登陆新三板并进入创新层,主办券商为申万宏源。并且公司已经展开了上市辅导工作,有意冲击北交所。

根据公开转让说明书,创达新材重点围绕电子封装领域进行产品研发及产业化,已形成了产品形态从固态模塑料到液态封装料的多品类布局,主要客户群体涵盖功率半导体、光电半导体、汽车电子等多个行业知名厂商,多款产品进入比亚迪供应体系。

2023年创达新材业绩实现了增长,报告期内公司营业收入为3.45亿元,同比增长10.76%;归母净利润为5146.62万元,同比增长126.45%;毛利率为31.47%,上升6.67 个百分点。

创达新材表示,公司2023年利润大幅上升主要有两方面的原因,一是营业收入增长及综合毛利率提升带来营业毛利增长 40.57%,其中公司2023年毛利率上升的原因是公司产品成本总体下降幅度超过产品销售价格总体下降幅度;二是2022 年度,公司将客户利丰集 团拖欠的1047.01 万元货款全额计提坏账准备,而2023 年度公司未发生大额单项计提的坏账损失的情况。

除了上述情况,挖贝研究院还发现创达新材拥有2个特点:一是,在同行业可比公众公司中,公司2023年净利润第一,发明专利数量第一;二是,公司坚持长期分红,但公司财务状况良好,没有长期和短期借款,财务费用为负。

与可比公众公司相比:净利润最高、发明专利最多

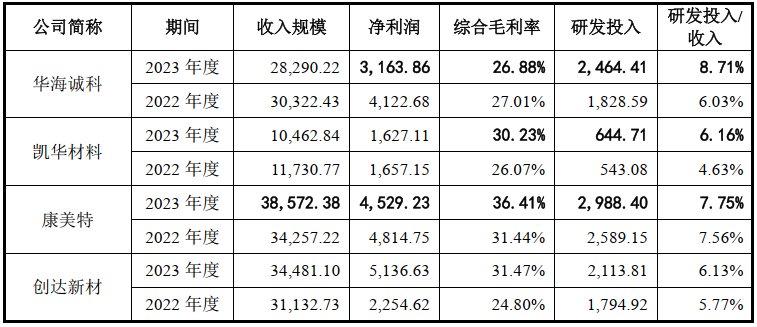

依据创达新材公开转让说明书,电子封装行业主要国内厂商包括衡所华威电子有限公司、华海诚科、凯华材料、康美特、北京中新泰合电子材料科技有限公司。其中,华海诚科、凯华材料分别为科创板和北交所上市公司,康美特为新三板挂牌公司。

与华海诚科、凯华材料、康美特三家公众公司相比,创达新材在2023年收入规模上位居第二,仅次于康美特,但超过了科创板上市公司华海诚科;2023年净利润方面,则位居第一,大幅领先于已经上市的华海诚科和凯华材料。

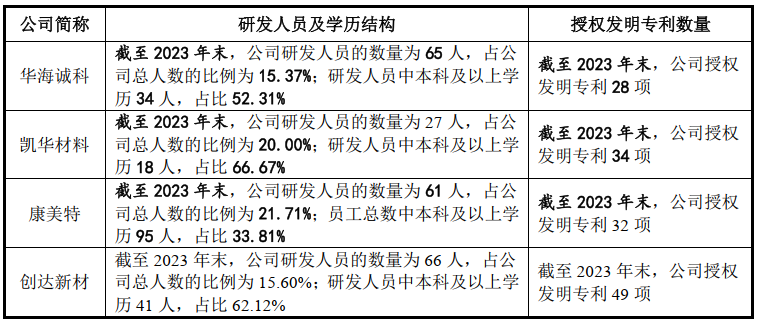

除了净利润位居可比公众公司第一,在技术实力方面,创达新材也有可圈可点之处。

截至 2023 年末,创达新材研发人员数量为66人,超过了华海诚科、凯华材料、康美特三家可比公司。专利方面,截至2023年末,公司已获得49 项发明专利及 32 项实用新型专利,在发明专利数量上,也同样超过了上述3家可比公司。此外,公司先后承担了多项省市级科研项目,并参与起草了 3 项国家标准、 1 项行业标准和 2 项团体标准。

具体技术应用方面,创达新材也取得了不少突破。其中有机硅胶领域,公司 IGBT 封装用产品通过捷捷半导体验证并实现批量销售,多款产品进入比亚迪供应体系;公司近年来重点布局的新产品导电银胶在光电半导体领域实现向晶台光电等客户的批量销售,烧结银在功率半导体领域通过华润华晶、比亚迪等客户验证并实现小批量销售……

坚持长期分红 货币资金近9000万元且无长期短期借款

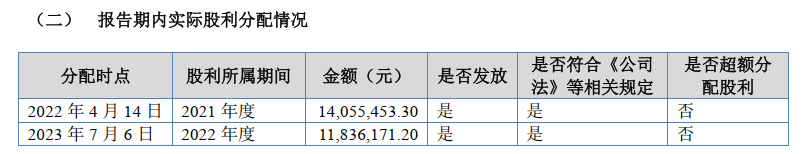

进入到2024年,现金分红成为资本市场重点关注的领域之一,创达新材就是一家坚持长期分红的公司,而且创达新材财务状况良好,没有长期和短期借款,具有持续分红能力。

根据公开转让说明书,创达新材在2021年度和2022年度(股利派发时间为2022年和2023年)均进行了现金分红,其中2021年分红1405.55万元,2022年分红1183.62万元。

另外,创达新材在2020年之前曾在新三板挂牌。依据创达新材此前的公告,自2016年至2019年,创达新材连续4年进行了现金分红,比如2019年半年度权益分派就派发了现金红利1491.24万元。

值得一提的是,在坚持长期分红的同时,创达新材还维持了良好的财务状况。2023年末,创达新材货币资金为8998.39万元,同时公司没有长期借款和短期借款。与之对应,创达新材的财务费用为负,2023年为-178.94万元,另外公司利息收入为183.14万元。

相关阅读

- 精选层第19次审议会议9月18日召开:恒合股份、广脉科技上会

- 新三板宁波水表成功上会 发审委关注近年来收入下滑问题

- 星月科技备战精选层:已与财信证券签订辅导协议 去年营收1.84亿元

- 凯德石英成北交所首批做市标的:突破了石英加工核心技术领域“卡脖子”的关键壁垒

- 科达自控获机构调研:新能源充电桩业务收入增长势头良好 市场前景广阔

- 禾昌聚合:合作的新能源品牌有比亚迪等 新能源汽车和商用车市场将成业绩新增长点

- 有米云营销大数据价值凸显,驱动有米科技迎增长拐点

- 2022年5月北京新三板企业市值TOP100:4家企业市值超过50亿元

- 北交所推出并购重组系列网课:共10门课程 包括标的寻找、估值定价等

- 欧普泰12月12日北交所上市 今年上半年净利润增长67.77%

动态 更多

A股 更多

港股 更多

快讯 更多

- 2025-09-19 18:55:44 | 美联股份拟港股上市:第一大客户收入占比达61%,港股同行业公司市盈率仅6倍平均日交易额仅66万港元

- 2025-09-19 17:41:46 | 天聚地合Jenius:打造可信的数据流通闭环,赋能制造业智能升级

- 2025-09-18 18:51:27 | 齐云山拟港股上市:核心产品单价下滑,港股同等规模零食企业市值约3亿港元日均交易额约12万港元

- 2025-09-17 18:32:48 | 老乡鸡拟港股上市:大幅扩张低坪效加盟店业务,港股同规模餐饮公司日交易额约为1500万至1800万港元

- 2025-09-16 18:52:28 | 宜品集团拟港股上市:上半年期内利润下滑43%,港股同等利润规模乳业公司日交易额仅有100万港元左右

- 2025-09-15 18:44:17 | 潮宏基拟港股上市:近年业绩起伏不定,港股同行业同规模企业市盈率仅27倍,但潮宏基A股市盈率高达46倍

- 2025-09-12 19:11:39 | 山推股份拟港股上市:应付票据54亿货币资金仅37亿,港股同行业、同规模企业市盈率仅10倍左右

- 2025-09-11 19:11:15 | 金晟新能源拟港股上市:同规模新能源企业日均交易额仅20万港元,现金及等价物3661万短期借款19亿

- 2025-09-10 19:14:15 | 八马茶业拟港股上市:上半年期内利润下降18%,同行业同规模港股公司日平均交易额仅2.4万港元

- 2025-09-09 19:26:30 | 罗博特科拟港股上市:市盈率664倍,港股同行30倍左右,同行业同规模港股公司日均交易额100万港元