国航远洋北交所拟发行方案:拟发行不超过1.482亿股 发行底价9元/股

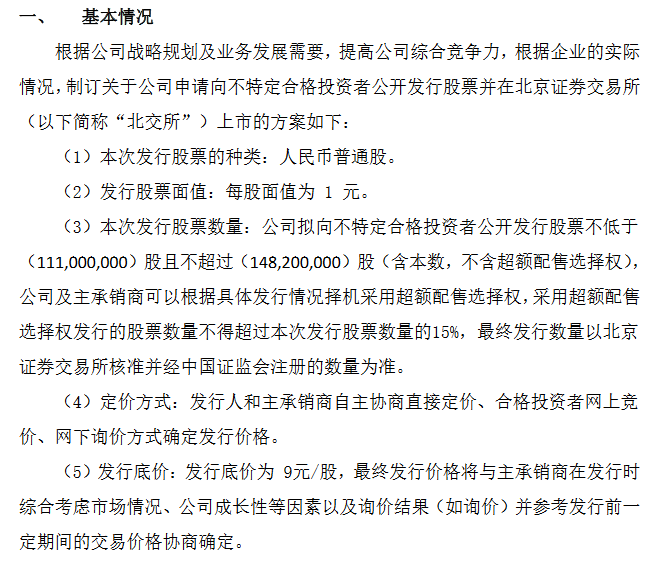

挖贝网 3月24日,新三板创新层公司国航远洋(833171)董事会审议通过了北交所拟发行方案,拟公开发行不低于1.11亿股且不超过1.482亿股,发行底价为9元/股。

2021年10月,国航远洋进入辅导期,辅导机构为兴业证券。2022年3月21日,公司召开董事会,审议通过了《关于公司申请公开发行股票并在北交所上市的议案》等。

公司北交所拟发行方案为,拟公开发行股票不低于1.11亿股且不超过1.482亿股(含本数,不含超额配售选择权),发行底价为9元/股,本次公开发行股票募集资金计划投资于干散货船舶购置项目和补充流动资金。

公司表示,公司及主承销商可以根据具体发行情况择机采用超额配售选择权,采用超额配售选择权发行的股票数量不得超过本次发行股票数量的15%,最终发行数量以北京证券交易所核准并经中国证监会注册的数量为准。

挖贝研究院资料显示,国航远洋于2015年8月挂牌新三板,公司主营业务包括国际远洋、国内沿海及长江中下游干散货运输业务和船舶管理业务。公司的主要客户类型包括有煤炭、钢铁、水泥、电力、粮食等下游行业客户。

据介绍,公司已与国家能源集团所属的天津国电海运公司、中国华电集团所属华远星海运有限公司、广东省能源集团有限公司等客户签订了长期战略合作协议,另与BHP、RIO TINTO、鞍钢、宝钢、中粮、华能等客户建立了长期合作关系。

业绩方面,2021年上半年,公司营业收入为6.51亿元,同比增长118.94%,净利润为1.9亿元。

相关阅读

- 精选层第19次审议会议9月18日召开:恒合股份、广脉科技上会

- 新三板宁波水表成功上会 发审委关注近年来收入下滑问题

- 星月科技备战精选层:已与财信证券签订辅导协议 去年营收1.84亿元

- 凯德石英成北交所首批做市标的:突破了石英加工核心技术领域“卡脖子”的关键壁垒

- 科达自控获机构调研:新能源充电桩业务收入增长势头良好 市场前景广阔

- 禾昌聚合:合作的新能源品牌有比亚迪等 新能源汽车和商用车市场将成业绩新增长点

- 有米云营销大数据价值凸显,驱动有米科技迎增长拐点

- 2022年5月北京新三板企业市值TOP100:4家企业市值超过50亿元

- 北交所推出并购重组系列网课:共10门课程 包括标的寻找、估值定价等

- 欧普泰12月12日北交所上市 今年上半年净利润增长67.77%

动态 更多

A股 更多

港股 更多

快讯 更多

- 2025-09-19 18:55:44 | 美联股份拟港股上市:第一大客户收入占比达61%,港股同行业公司市盈率仅6倍平均日交易额仅66万港元

- 2025-09-19 17:41:46 | 天聚地合Jenius:打造可信的数据流通闭环,赋能制造业智能升级

- 2025-09-18 18:51:27 | 齐云山拟港股上市:核心产品单价下滑,港股同等规模零食企业市值约3亿港元日均交易额约12万港元

- 2025-09-17 18:32:48 | 老乡鸡拟港股上市:大幅扩张低坪效加盟店业务,港股同规模餐饮公司日交易额约为1500万至1800万港元

- 2025-09-16 18:52:28 | 宜品集团拟港股上市:上半年期内利润下滑43%,港股同等利润规模乳业公司日交易额仅有100万港元左右

- 2025-09-15 18:44:17 | 潮宏基拟港股上市:近年业绩起伏不定,港股同行业同规模企业市盈率仅27倍,但潮宏基A股市盈率高达46倍

- 2025-09-12 19:11:39 | 山推股份拟港股上市:应付票据54亿货币资金仅37亿,港股同行业、同规模企业市盈率仅10倍左右

- 2025-09-11 19:11:15 | 金晟新能源拟港股上市:同规模新能源企业日均交易额仅20万港元,现金及等价物3661万短期借款19亿

- 2025-09-10 19:14:15 | 八马茶业拟港股上市:上半年期内利润下降18%,同行业同规模港股公司日平均交易额仅2.4万港元

- 2025-09-09 19:26:30 | 罗博特科拟港股上市:市盈率664倍,港股同行30倍左右,同行业同规模港股公司日均交易额100万港元